找到

300

篇与

项目投研

相关的结果

-

一文盘点 2024 年 14 个最值得关注的去中心化金融 (DeFi) 项目 作者:Jose Oramas翻译:白话区块链 去中心化金融(DeFi)是由构建在区块链网络上的去中心化应用程序(dApp)组成的金融生态系统,其中以以太坊最为流行。很难确切地指出DeFi诞生的确切时间,因为没有一个公认的日期标志着DeFi领域的诞生。可以说,DeFi是随着区块链技术堆栈的不同组件和加密行业中的关键发展逐渐形成的,这些发展通过协同作用解决了特定问题或在现有功能/服务上进行了创新。DeFi运行在去中心化的网络上,主要是区块链技术,这意味着没有单一实体可以控制整个系统。这与传统金融不同,后者由中心化机构监督和管理金融交易。DeFi则依赖智能合约——在特定条件满足时自动执行的数字合约,而无需中介。此外,在DeFi中,去中心化自治组织(DAO)负责DeFi项目的开发和可持续性。每个DAO可以根据自身的规则和程序实施治理结构,包括投票机制、归属时间表、Token委托、协议开发等。以下是对最佳DeFi项目的深入指南,这些项目不仅在以太坊上存在,还包括在Solana、TRON、Base等其他流行链上的项目。 2024年值得关注的14个DeFi项目分别为:1)Uniswap:以太坊顶级去中心化交易平台2)Aave:以太坊上最大的借代平台3)Lido:以太坊领先的质押协议4)EigenLayer:以太坊顶级再质押协议5)Ondo Finance:最大的RWA协议6)PancakeSwap:BNB链上顶级去中心化交易平台7)Jito:Solana区块链上的顶级dApp8)MakerDAO:最大的去中心化稳定币(DAI)的创造者9)Raydium:Solana上的领先去中心化交易平台10)1inch:以太坊资深去中心化交易平台11)Aerodrome:Base上的顶级借代协议12)Just Lend:TRON上最大的借代协议14)荣誉提名项目 Indigo Protocol、Benqi以下项目是根据它们在DeFi市场中的受欢迎程度和影响力精选出来的。话不多说,让我们来看看2024年一些最优秀的DeFi项目。 1、2024年值得关注的14个DeFi项目 1)Uniswap:以太坊顶级去中心化交易平台简要概述:领先的去中心化交易平台 开创并推广了自动做市商(AMM)模式 备受支持的协议,拥有近1.8亿美元的资金支持 Uniswap(UNI)是行业内最优秀的DeFi项目之一,这个去中心化交易平台已经积累了数十亿美元的总锁仓价值。它允许用户进行Token交换、赚取收益。Uniswap 完全开源,并为开发者提供了丰富的资源和工具,以便他们在其生态系统上构建项目,包括入门指南、协议文档、JavaScript SDK等。不仅如此,Uniswap 还为有巨大潜力的项目提供资助。在DeFi行业中,这个去中心化交易平台已经是一个家喻户晓的名字。它通过流动性池来获取流动性,推广了自动做市商(AMM)的使用,区别于传统的依赖市场做市商买卖订单的订单簿。Uniswap引入了恒定乘积公式,这一公式是其AMM模型的基础。简而言之,该公式表明,无论池中的两种或多种Token价值上涨或下跌,池中的基础流动性都需要保持不变。创始人Uniswap最初名为Unipeg,由Hayden Adams创立。Adams于2017年7月从西门子公司被裁后,花了几个月时间深入学习以太坊的相关知识,包括其编程语言Solidity和JavaScript。2018年11月,Uniswap正式推出,并在市场上取得了显著成功。该协议现已进入第三版,即Uniswap V3,带来了集中流动性、更好的流动性提供者(LP)风险管理功能,以及为套利交易者减少滑点事件等优势。投资者和支持者Uniswap已从17位投资者那里获得了1.76亿美元的资金支持,其中包括Andreessen Horowitz(a16z)、Polychain、Paradigm和Union Square Ventures等知名机构。 2)Aave:以太坊上最大的借代平台简要概述:最受欢迎的稳定币质押和借代平台 其拥有名为GHO的超额抵押稳定币,由Aave资产支持 推广了闪电贷在DeFi中的使用 Aave(AAVE)是DeFi行业中最受欢迎的加密货币借代平台之一。2021年,它曾是最大的DeFi应用,锁仓总价值超过180亿美元。截至2024年7月,Aave仍保持强劲,锁仓总价值达130亿美元,相比其历史最低点3.64亿美元增长了255%。Aave前身名为ETHLend,最初构建在以太坊上,并支持多个链,如Polygon、BSC、Arbitrum、Avalanche、Harmony和Fantom。这使用户能够在多个生态系统中借代加密货币,无需中介。在Aave上,你还可以进行其他操作,如质押加密货币和USDC等稳定币,或为协议的流动性池(LPs)提供流动性。此外,你还可以成为治理社区的一员,参与投票或提交称为Aave改进请求(AIP)的提案。创始人Aave由芬兰企业家兼程序员Stani Kulechov于2017年创立。他拥有赫尔辛基大学的法律学位,但他12岁就开始编程,并在之后对区块链技术产生了兴趣。投资者和支持者Aave通过四轮投资筹集了近5000万美元。值得注意的是,Fantom Foundation是其最大的投资者之一,2024年5月向该协议投入了1000万美元。 3)Lido:以太坊领先的质押协议简要概述:以太坊及整个DeFi市场中最大的dApp 锁仓总价值曾超过300亿美元,创下DeFi历史上最高记录之一 开创了流动性质押的概念 Lido(LDO)是最大的去中心化金融(DeFi)协议,曾经锁仓总价值超过300亿美元。Lido在以太坊及更广泛的加密市场中开创了流动性质押的概念,几乎一夜之间便取得了成功。该协议允许用户质押以太坊,并以流动性TokenstETH(Staked Ethereum)作为交换。stETH可以在其他DeFi应用中使用,以赚取额外的收益,同时继续获得质押奖励并为以太坊Beacon Chain提供安全性。值得一提的是,Lido已经在安全措施上投入了超过400万美元,包括审计和漏洞赏金。 4)EigenLayer:以太坊顶级再质押协议简要概述:基于以太坊的重量级协议,凭借其再质押功能在市场上占据了主导地位 通过引入再质押,改变了流动性质押的游戏规则,使用户能够进一步最大化收益 EigenLayer是以太坊区块链上最优秀的DeFi项目之一,它引入了再质押的概念,即将质押的以太坊(stETH)或流动性质押Token(LSTs)存入协议的流动性池中。再质押通过重新利用质押的ETH来增强流动池的安全性,有效地允许这些质押Token借给其他协议。这个过程通过EigenLayer的自愿机制实现,用户需要同意两个主要条款:1)授予EigenLayer访问质押ETH的提取凭证的权限;2)接受验证者设定的削减条件。这个设置鼓励参与,最重要的是促进诚实行为。EigenLayer充当中介,创建了一个自由开放的市场,允许验证者和协议以价格交换流动池的安全性。协议可以选择购买质押Token或stETH,从而控制供应,允许它们在无需启动或投资于验证者服务的情况下,购买额外的网络安全。验证者则可以评估和选择他们认为安全且有利可图的协议进行质押(他们还可以调节提供给这些协议的Token数量以确保安全)。总的来说,EigenLayer的过程既非自动化也非随机,而是经过精心管理的。创始人EigenLayer由Sreeram Kannan于2021年初创立,Kannan是一位在工程学、计算机科学和电信领域卓越的专家。他的学术背景包括在Guindy工程学院、印度科学研究所(IISc)和伊利诺伊大学厄尔巴纳-香槟分校的学习经历。Kannan还曾在加州大学伯克利分校担任博士后研究员,随后成为华盛顿大学的副教授,领导了华盛顿大学区块链实验室。投资者和支持者根据Crunchbase的数据,EigenLayer已获得超过1.64亿美元的资金支持。他们最新的融资轮次是在2024年2月22日完成的B轮融资。该协议的一些主要投资者包括区块链资本(Blockchain Capital)、a16z、WAGMI Ventures和Ambush Capital。 5)Lido:以太坊领先的质押协议简要概述:以太坊及更广泛 DeFi 市场中最大的大型应用(dApp)。 曾达到超过 300 亿美元的总价值锁定(TVL),这是 DeFi 历史上的最高之一。 开创了流动性质押的概念。 创始人Lido于2020年由三位知名的加密和科技企业家创立:Konstantin Lomashuk:一位经验丰富的企业家和区块链专家,也是P2P Validator的联合创始人,这是一家著名的质押服务提供商。他自2012年起积极参与加密领域。 Vasiliy Shapovalov:一位区块链开发者和研究员,具有丰富的智能合约开发和区块链架构经验。在创办Lido之前,Shapovalov参与了多个区块链项目,并对去中心化系统的发展做出了贡献。 Jordan Fish(也以化名“Cobie”闻名):在加密货币社区中是一位知名人物,参与了多个加密项目,并因对DeFi生态系统的洞察而受到认可。他还以共同主持流行的加密货币播客“UpOnly”而闻名。 投资者和支持者根据Crunchbase的数据,Lido在两轮私人融资中获得了包括Quiet Capital、Pareto Holdings和NextView Ventures在内的八位投资者的资金支持。 6)Ondo Finance:最大的RWA协议简要概述:最大的RWA协议 专注于Token化国库券 已扩展到多个区块链生态系统,并在多个大洲开设了办事处 Ondo Finance致力于将真实世界资产(RWAs),如债券和国库券,整合到区块链上,主要集中在Solana网络上。该计划旨在通过Token化这些资产来提高流动性和效率,使投资者能够在二级市场上无缝交易,避免了通常的延迟和行政障碍。此外,Ondo在6月在Cosmos平台上推出了USDY,这是一种以短期美国国库券为担保的Token化票据,年收益率为5.2%。这一整合使Ondo的Token产品能够在通过Cosmos的跨链通信协议(IBC)互联的90多个区块链上进行访问。该协议在2024年初经历了显著增长,这主要归因于对Token化资产,特别是Token化国库券的兴趣上升,其中Ondo占据了市场份额的主导地位。Ondo还扩展到了其他大洲,在亚太地区开设了办事处,以满足对Token化资产的需求。创始人Ondo Finance由Nathan Allman于2021年创立,他曾在高盛数字资产团队工作。团队成员包括来自高盛、麦肯锡公司、黑石集团和桥水基金的前高管。投资者和支持者Ondo Finance在三轮融资中筹集了约3400万美元。Wintermute Ventures和Pantera Capital是其中的一些主要投资者。值得一提的是,Ondo Finance将9500万美元投入了BlackRock的Token化基金BUIDL,使Ondo Finance的OUSGToken能够实现即时结算,这些Token由短期政府国库券支持。该协议还与受监管和合格的保管机构合作,包括Ankura和StoneX。 7)PancakeSwap:BNB链上的顶级去中心化交易平台简要概述:BN Smart Chain(BSC)上的最大dApp 提供市场上最低的费用之一 与以太坊兼容 PancakeSwap(CAKE)是一个建立在BN Smart Chain上的去中心化交易平台(DEX)。该协议以其低费用和用户友好的仪表板而闻名,使其成为BN Smart Chain上的一大亮点。像其他DEX一样,PancakeSwap允许用户直接交易加密货币,无需中央机构或订单簿,这得益于其使用了自动做市商(AMM)。简而言之,AMM是算法,通过从多个来源聚合流动性,而不依赖做市商或交易者提供流动性。PancakeSwap因其庞大的流动性池而受到欢迎,交易者可以通过质押赚取收益。此外,它与MetaMask兼容,并支持从BSC到以太坊及反向的跨链转账。PancakeSwap V4带来了许多好处,包括支持原生燃气Token、减少滑点和无常损失、原生ETH支持等。创始人PancakeSwap于2020年9月由一个匿名开发者团队推出。尽管开发者使用化名,并通常在社交媒体上活跃,但平台在DeFi社区内已获得了广泛的信任和采用。投资者和支持者PancakeSwap已获得超过400万美元的资金支持,来自至少三位投资者,包括ICONIUM(在PancakeSwap的ICO期间)和Platinum(种子轮)。PancakeSwap还得到了BN Labs的支持。该交易平台的风险投资和孵化部门向PancakeSwap的实用性和治理TokenCAKE投资了未披露的金额。 8)Jito:Solana区块链上的顶级dApp简要概述:Solana区块链上最大的dApp 通过独特的MEV(最大化可提取价值)和抢先交易方法巩固了市场地位 进行过加密历史上最大规模的空投之一 Jito(JTO)是Solana区块链上最优秀的DeFi项目之一,以其易用性和直观的仪表板而广受认可。它是一个流动性质押平台,类似于以太坊的Lido。然而,Jito的成功在很大程度上源于其处理MEV(最大可提取价值)的创新方法,这是一种在DeFi交易中领先的策略。Jito通过实施一个拍卖系统来解决MEV问题,交易者在由第三方区块引擎优化的有利交易序列上竞标。这种方法提高了质押者的奖励,并减轻了垃圾交易的好处。MEV在加密领域将继续成为一个争论的话题。一方面,有人认为MEV矿工通过在去中心化交易平台(DEX)上抢先交易或重新排序交易来利用系统,从而获得不公平的优势,导致负面的用户体验。另一方面,支持者认为MEV可以通过识别各个交易平台的最佳Token价格并解决DeFi协议中的经济低效来提高市场效率。例如,MEV可以确保在借款人未满足担保要求时,贷款方能够获得还款。创始人Jito由Jito Labs创立,Lucas Bruder(首席执行官)和Zano Shermani(首席技术官)领导。Bruder拥有机器人技术和固件的背景,曾在Ouster和Tesla工作。同时,Shermani曾在Parsec担任软件工程师,并且是乔治·梅森大学的校友。首席运营官Brian Smith也是Jito Network的重要贡献者。投资者和支持者在2022年,Jito Labs在由Mult1C0in Capital和Framework Ventures主导的A轮融资中筹集了1200万美元。从那时起,Jito在Solana生态系统中的影响力不断上升,在2024年第一季度经历了总锁仓价值的显著增长。此外,Jito在2023年12月7日进行了大规模的Token空投,进一步巩固了其在市场中的地位。 9)最大的去中心化稳定币(DAI)的创始者简要概述:以太坊生态系统中的老牌协议,成立于2014年 创建了DAI,市场资本化最大的稳定币之一 设立了Maker RWA,以投资链下资产 MakerDAO是一个建立在以太坊区块链上的去中心化自治组织(DAO)。它最著名的成就是创建了Dai稳定币,并推动了在以太坊网络中现实世界资产(RWAs)的崛起。成立于2014年,MakerDAO通过智能合约运作,允许用户使用其他资产作为抵押来借入和借出加密货币,特别是Dai(DAI)。DAI被行业内几乎所有的dApp所支持,可用于质押、借代以及作为实用和治理Token。MKRToken持有者负责治理,参与有关协议参数和风险管理的决策。创始人Rune Christensen是MakerDAO的联合创始人兼首席执行官。在此之前,他在中国共同创办了一家招聘公司,并在哥本哈根大学学习生物化学。Christensen在2011年发现比特币并经历了Mt. Gox黑客事件后,对稳定币产生了兴趣,这些经历影响了他通过MakerDAO创建更稳定金融解决方案的愿景。另一位联合创始人是Nikolai Mushegian,他在加密社区中以其在去中心化金融领域的工作而闻名。他具有计算机科学和软件工程背景,并在项目发展中做出了重大贡献,直到2022年去世。投资者和支持者MakerDAO已获得了来自领先风险投资公司的大量投资,包括a16z和Polychain Capital。根据Crunchbase的数据,该协议已筹集了近8000万美元的资金,最新一轮融资于2021年12月1日完成。 10)Raydium:Solana上的领先去中心化交易平台简要概述:Solana上按总锁仓价值计算最大的去中心化交易平台 集成了众多功能,使平台上的交易更加顺畅和快速 Raydium(RAY)是去中心化交易平台(DEX)领域的一个重要玩家,经常与Jupiter在日交易量方面进行激烈竞争。它以其流畅、用户友好的界面、低交易费用和对多种加密货币的支持而闻名。该协议拥有一个易于使用的仪表板,允许任何人创建一个Token对的流动性池,促进无许可参与并增强生态系统内的流动性。Raydium的一个亮点是其与OpenBook中央限价单簿的集成,使Raydium用户和流动性池能够访问整个OpenBook生态系统的更广泛流动性和订单流,反之亦然。创始人Raydium的创始人使用化名,其中主要人物是AlphaRay。他负责协议的整体战略、运营、产品方向和业务发展。他有着商品市场算法交易的背景,并于2017年转向加密货币领域的做市和流动性提供。投资者和支持者尽管关于Raydium的投资者或支持者没有公开的信息,但该协议在DeFi生态系统中进行了重要投资。其最新的投资发生在2022年6月9日,当时Orderly Network筹集了2000万美元。 11)1inch:资深以太坊去中心化交易平台简要概述:市场上最优秀的去中心化交易平台聚合器之一,为用户提供交易订单的最佳价格 已获得近1.9亿美元的融资 获得了包括Platinum Capital在内的知名投资者的支持 1inch是一个知名的DeFi协议,作为去中心化交易平台(DEX)聚合器,帮助用户在不同的去中心化交易平台中找到最佳价格和最低费用。它通过整合多个流动性来源,优化交易,以实现高效的交易执行。1inch的核心是其聚合协议(Aggregation Protocol),该协议通过使用Pathfinder算法,从多个来源汇集流动性,以实现成本效益高且安全的交易。Pathfinder算法优化了不同市场之间的交易路径,并考虑了燃料费用,以达到最大的效率。1inch的另一个重要组成部分是1inch流动性协议(Liquidity Protocol),这是一个先进的自动化市场做市商(AMM),通过提升流动性提供者的资本效率,同时保护用户免受前跑攻击。用户可以通过质押资产赚取年化百分比收益(APY),并参与流动性挖矿项目以获得额外的1INCHToken。创始人1inch于2019年5月由俄罗斯开发者Serjez Kunz和Anton Bukov共同创立,两人都拥有丰富的智能合约安全和区块链开发经验。Kunz在工程和网络安全领域拥有约13年的经验,而Bukov自2002年以来一直从事软件开发工作。投资者和支持者1inch在六轮融资中筹集了超过1.89亿美元,最新一轮融资于2022年6月1日完成。该协议的一些主要投资者包括Platinum Capital和Wave Digital Assets。Aerodrome:Base上的顶级借代协议简要概述:Base上领先的流动性市场 由Coinbase Ventures支持 Aerodrome Finance 是一个在 Base 网络上运行的去中心化金融协议,它作为自动化做市商(AMM)和流动性中心运作,Base 是由 Coinbase 构建的以太坊第二层网络。Aerodrome 于2023年8月28日正式上线,旨在促进高效的Token交换,并在 Base 生态系统中吸引流动性。它结合了 Velodrome V2 的先进功能,Velodrome V2 是另一个基于 Optimism 的去中心化交易平台(DEX)。作为交易者,你可以以最小的滑点交换Token,并向 AERO 锁定者支付低费用。流动性提供者存入交易Token,并获得 AERO 发行的奖励。值得注意的是,Aerodrome 使用多Token系统,其中 AERO 是一种 ERC-20 Token,用于支付费用、下单和与流动性池互动。同时,veAERO 是一种 ERC-721 Token,通过锁定 AERO 获得。这使得你可以投票决定发行分配,并获得交易费用和其他激励。创始人Aerodrome Finance 由 Alex Cutler 创立。他的背景涵盖了政治、技术和咨询领域。Cutler 还是 Velodrome Finance 的核心团队成员,Velodrome Finance 是 Optimism 网络上的领先去中心化交易平台。投资者和支持者Aerodrome 的融资金额或最新估值尚未公开。已知的是,Coinbase Ventures 对 Aerodrome 的原生Token AERO 进行了未公开的战略投资。 12)Just Lend: TRON 网络最大借代协议简要概述:TRON 网络上最受欢迎的借代协议 由 Justin Sun 创立并支持 JustLend是一个在TRON区块链上运行的DeFi协议,旨在无需传统金融中介就能实现数字资产的借代。它由Justin Sun创建,目的是根据TRX和TRC20Token的供需情况建立借代池。用户可以借出加密货币以赚取利息,也可以通过提供抵押品来借入资产。利率根据TRON基础资产的供需情况通过算法确定。然而,借款人必须提供超过贷款金额的抵押品以降低违约风险。换句话说,所有贷款都必须超额抵押。JustLend是更广泛的JUST生态系统的一部分,该生态系统还包括JustSwap、JustLink和JustStable。创始人JustLend由TRON网络的创始人Justin Sun创立并支持。投资者和支持者关于JustLend的投资者信息较少,仅有来自百万富翁Steven Barlett的小额投资,金额为10万英镑。 以下是其他一些知名区块链协议的荣誉提名:13)Indigo ProtocolIndigo Protocol 是一个基于 Cardano 区块链的 DeFi 平台,允许用户创建和交易合成资产(iAssets)。这些合成资产提供了对现实世界资产的敞口,而无需直接拥有,从而增强了 DeFi 领域的灵活性和可访问性。Indigo 通过智能合约允许用户铸造合成资产。这些 iAssets 可以在各种自动化做市商(AMMs)上交易,并用于收益农业。该协议具有一个自主预言机,用于更新现实世界资产的价格,确保合成资产与其实际对应物保持一致。创始人 Indigo Protocol 的创始人是 Eric Coley 和 Dewayne Cameron。他们于 2022 年 11 月推出了该平台,并在 2024 年 3 月达到了 1.25 亿美元的总锁仓价值。Coley 是一位区块链和加密货币企业家,在科技行业拥有超过 15 年的经验。Cameron 是 Indigo 的首席信息官(CIO),拥有达勒姆大学商学院的金融硕士学位。投资者和支持者目前没有关于 Indigo 支持者的公开信息。不过,Cardano 的创始人 Charles Hoskinson 已将其认可为 Cardano 网络上增长最快的协议之一。 14)BenqiBENQI 是一个去中心化金融(DeFi)和 Web3 协议,提供多种金融服务,包括借代和流动性质押。该协议提供了一个用户友好且无需许可的金融服务平台,涵盖了借代、借款和流动性质押等功能。具体而言,BENQI 由三个主要组成部分构成:BENQI Markets:用户可以在这里进行数字资产的借代并赚取利息。这个组件提供了一个共享的流动性市场,用户可以提供和提取流动性,将其提供的资产作为抵押,并根据市场动态查看实时利率。 BENQI Liquid Staking:该服务将质押的 AVAX 进行Token化,使用户能够在其他 DeFi 应用中使用、交换或抵押这种收益资产。它为质押资产增加了实用性,使锁定的资本可以进行转移。 Ignite:Ignite 旨在启动 Avalanche 验证者和子网,使机构、个人开发者和 Web3 原住民能够以较少的资本启动验证者和区块链。 创始人 Dan Mgbor 是 BENQI 的创始人。他在分布式账本技术和去中心化应用方面有丰富的背景,曾在 Plan International UK、DXC Technology 和威斯康星州儿童医院等组织管理项目并提供技术咨询。他拥有南安普顿大学的硕士学位和诺丁汉大学的学士学位。投资者和支持者 BENQI 于 2021 年 4 月在一次筹得轮次中筹集了 600 万美元。其部分投资者包括 Arrington XRP Capital、Morningstar Ventures、Rarestone Capital 和 The Spartan Group。 2、DeFi 的安全性如何?DeFi 是一个高度不受监管的行业。以下是一些你应该了解的主要风险:智能合约漏洞:智能合约是 DeFi 的核心,但如果编码不正确,它们可能存在安全隐患。黑客可以利用这些漏洞窃取资金。为了降低风险,许多 DeFi 项目会聘请专业审计人员对其代码进行彻底审查和测试,然后再公开发布。 闪电贷攻击:闪电贷必须在同一交易中偿还。虽然它们可以用于合法目的,但也可能被用作诈骗;例如,恶意行为者可以操纵Token价格,抽走流动性池中的资金,影响提供流动性的人。 重入攻击:这种攻击发生在攻击者在合约的初始执行未完成之前重复调用一个函数,从而在过程中抽走资金。这是一种常见的漏洞,需要特别注意防范。 Rug Pull:这种骗局发生在新Token的开发者突然从流动性池中提取所有资金,导致投资者手中的Token变得一文不值。由于创建和推广新Token相对容易,这种情况在 DeFi 中尤为常见。 监管不确定性:DeFi 的法律环境仍在发展中。监管行动,例如 SEC 对 LBRY 的案件,可能会对 DeFi 项目及其用户产生重大影响。 用户错误:许多 DeFi 损失发生在用户不完全理解系统运作的情况下。教育和谨慎对于任何希望参与 DeFi 的人都是至关重要的。 3、DeFi 适合初学者吗?DeFi 作为传统金融(在加密行业中称为 TradFi)的对应物,建立并创新了传统金融机制和服务。但 DeFi 对初学者来说并不完全友好。事实上,DeFi 可能与 TradFi 一样复杂,甚至更复杂,因为它涉及智能合约的复杂性、设置和连接加密货币钱包、理解区块链技术等问题。尽管 DeFi 是一个数十亿美元的行业,但它仍是一个新兴且未受监管的领域,许多方面仍需改进。存在智能合约漏洞、程序错误,以及黑客和网络钓鱼诈骗泛滥的风险。 4、DeFi 解决了哪些问题?尽管存在这些风险,DeFi 仍然提供了显著的潜在好处:可访问性:DeFi 平台对任何有互联网连接的人开放,使全球范围内的金融服务都可以获取,不受地理限制。 消除中介:通过促进直接的点对点交易,DeFi 消除了银行等中介的需要,从而可能降低成本并提高效率。 透明度:DeFi 交易记录在公共区块链上,相较于传统金融系统的隐蔽性,提供了更高的透明度和问责制。 金融自由:用户对自己的资产拥有更大的控制权,允许他们直接谈判借代条款,而不依赖于中心化的机构。 金融产品创新:DeFi 使得创造新的金融工具和服务成为可能,例如闪电贷和收益耕作,这在传统金融中是不可能的。 效率:DeFi 交易可以比传统金融服务更快、更具成本效益,尤其是在跨境交易方面。 互操作性:许多 DeFi 协议设计为能够协同工作,创建一个更为集成和灵活的金融生态系统。 5、比特币有 DeFi 吗?比特币本身并没有内置 DeFi 生态系统,但通过像 Wrapped Bitcoin (wBTC) 这样的包裹Token,将 DeFi 整合到比特币中变得可能。此外,近年来,比特币的第2层(L2)技术被设计并上线于原始比特币区块链之上,以提升其可扩展性和吞吐量。这些发展促使了各种比特币原生 DeFi 协议的兴起,包括借代、质押和 NFT 交易平台。比特币 DeFi 的兴起在很大程度上要归功于像 Ordinals 这样的协议,它通过将数据附加到单个 satoshi 上,实现了比特币网络上的 NFT 创作。类似地,BRC-20 标准是为 BTC 区块链设计的实验性可替代Token,基于 Ordinals 协议构建。 6、总结本文介绍了一些 2024 年的最佳 DeFi 项目。这些项目涵盖了 DeFi 的不同子领域,包括真实世界资产(RWAs)、借代、去中心化交易平台(DEXs)等。此外,我们不仅限于以太坊,因为许多去中心化应用(dApps)来自多个区块链网络,包括卡尔达诺(Cardano)、雪崩(Avalanche)、索拉纳(Solana)、Base 等。 本文链接:https://www.hellobtc.com/kp/du/08/5351.html来源:https://cryptopotato.com/best-defi-projects/

一文盘点 2024 年 14 个最值得关注的去中心化金融 (DeFi) 项目 作者:Jose Oramas翻译:白话区块链 去中心化金融(DeFi)是由构建在区块链网络上的去中心化应用程序(dApp)组成的金融生态系统,其中以以太坊最为流行。很难确切地指出DeFi诞生的确切时间,因为没有一个公认的日期标志着DeFi领域的诞生。可以说,DeFi是随着区块链技术堆栈的不同组件和加密行业中的关键发展逐渐形成的,这些发展通过协同作用解决了特定问题或在现有功能/服务上进行了创新。DeFi运行在去中心化的网络上,主要是区块链技术,这意味着没有单一实体可以控制整个系统。这与传统金融不同,后者由中心化机构监督和管理金融交易。DeFi则依赖智能合约——在特定条件满足时自动执行的数字合约,而无需中介。此外,在DeFi中,去中心化自治组织(DAO)负责DeFi项目的开发和可持续性。每个DAO可以根据自身的规则和程序实施治理结构,包括投票机制、归属时间表、Token委托、协议开发等。以下是对最佳DeFi项目的深入指南,这些项目不仅在以太坊上存在,还包括在Solana、TRON、Base等其他流行链上的项目。 2024年值得关注的14个DeFi项目分别为:1)Uniswap:以太坊顶级去中心化交易平台2)Aave:以太坊上最大的借代平台3)Lido:以太坊领先的质押协议4)EigenLayer:以太坊顶级再质押协议5)Ondo Finance:最大的RWA协议6)PancakeSwap:BNB链上顶级去中心化交易平台7)Jito:Solana区块链上的顶级dApp8)MakerDAO:最大的去中心化稳定币(DAI)的创造者9)Raydium:Solana上的领先去中心化交易平台10)1inch:以太坊资深去中心化交易平台11)Aerodrome:Base上的顶级借代协议12)Just Lend:TRON上最大的借代协议14)荣誉提名项目 Indigo Protocol、Benqi以下项目是根据它们在DeFi市场中的受欢迎程度和影响力精选出来的。话不多说,让我们来看看2024年一些最优秀的DeFi项目。 1、2024年值得关注的14个DeFi项目 1)Uniswap:以太坊顶级去中心化交易平台简要概述:领先的去中心化交易平台 开创并推广了自动做市商(AMM)模式 备受支持的协议,拥有近1.8亿美元的资金支持 Uniswap(UNI)是行业内最优秀的DeFi项目之一,这个去中心化交易平台已经积累了数十亿美元的总锁仓价值。它允许用户进行Token交换、赚取收益。Uniswap 完全开源,并为开发者提供了丰富的资源和工具,以便他们在其生态系统上构建项目,包括入门指南、协议文档、JavaScript SDK等。不仅如此,Uniswap 还为有巨大潜力的项目提供资助。在DeFi行业中,这个去中心化交易平台已经是一个家喻户晓的名字。它通过流动性池来获取流动性,推广了自动做市商(AMM)的使用,区别于传统的依赖市场做市商买卖订单的订单簿。Uniswap引入了恒定乘积公式,这一公式是其AMM模型的基础。简而言之,该公式表明,无论池中的两种或多种Token价值上涨或下跌,池中的基础流动性都需要保持不变。创始人Uniswap最初名为Unipeg,由Hayden Adams创立。Adams于2017年7月从西门子公司被裁后,花了几个月时间深入学习以太坊的相关知识,包括其编程语言Solidity和JavaScript。2018年11月,Uniswap正式推出,并在市场上取得了显著成功。该协议现已进入第三版,即Uniswap V3,带来了集中流动性、更好的流动性提供者(LP)风险管理功能,以及为套利交易者减少滑点事件等优势。投资者和支持者Uniswap已从17位投资者那里获得了1.76亿美元的资金支持,其中包括Andreessen Horowitz(a16z)、Polychain、Paradigm和Union Square Ventures等知名机构。 2)Aave:以太坊上最大的借代平台简要概述:最受欢迎的稳定币质押和借代平台 其拥有名为GHO的超额抵押稳定币,由Aave资产支持 推广了闪电贷在DeFi中的使用 Aave(AAVE)是DeFi行业中最受欢迎的加密货币借代平台之一。2021年,它曾是最大的DeFi应用,锁仓总价值超过180亿美元。截至2024年7月,Aave仍保持强劲,锁仓总价值达130亿美元,相比其历史最低点3.64亿美元增长了255%。Aave前身名为ETHLend,最初构建在以太坊上,并支持多个链,如Polygon、BSC、Arbitrum、Avalanche、Harmony和Fantom。这使用户能够在多个生态系统中借代加密货币,无需中介。在Aave上,你还可以进行其他操作,如质押加密货币和USDC等稳定币,或为协议的流动性池(LPs)提供流动性。此外,你还可以成为治理社区的一员,参与投票或提交称为Aave改进请求(AIP)的提案。创始人Aave由芬兰企业家兼程序员Stani Kulechov于2017年创立。他拥有赫尔辛基大学的法律学位,但他12岁就开始编程,并在之后对区块链技术产生了兴趣。投资者和支持者Aave通过四轮投资筹集了近5000万美元。值得注意的是,Fantom Foundation是其最大的投资者之一,2024年5月向该协议投入了1000万美元。 3)Lido:以太坊领先的质押协议简要概述:以太坊及整个DeFi市场中最大的dApp 锁仓总价值曾超过300亿美元,创下DeFi历史上最高记录之一 开创了流动性质押的概念 Lido(LDO)是最大的去中心化金融(DeFi)协议,曾经锁仓总价值超过300亿美元。Lido在以太坊及更广泛的加密市场中开创了流动性质押的概念,几乎一夜之间便取得了成功。该协议允许用户质押以太坊,并以流动性TokenstETH(Staked Ethereum)作为交换。stETH可以在其他DeFi应用中使用,以赚取额外的收益,同时继续获得质押奖励并为以太坊Beacon Chain提供安全性。值得一提的是,Lido已经在安全措施上投入了超过400万美元,包括审计和漏洞赏金。 4)EigenLayer:以太坊顶级再质押协议简要概述:基于以太坊的重量级协议,凭借其再质押功能在市场上占据了主导地位 通过引入再质押,改变了流动性质押的游戏规则,使用户能够进一步最大化收益 EigenLayer是以太坊区块链上最优秀的DeFi项目之一,它引入了再质押的概念,即将质押的以太坊(stETH)或流动性质押Token(LSTs)存入协议的流动性池中。再质押通过重新利用质押的ETH来增强流动池的安全性,有效地允许这些质押Token借给其他协议。这个过程通过EigenLayer的自愿机制实现,用户需要同意两个主要条款:1)授予EigenLayer访问质押ETH的提取凭证的权限;2)接受验证者设定的削减条件。这个设置鼓励参与,最重要的是促进诚实行为。EigenLayer充当中介,创建了一个自由开放的市场,允许验证者和协议以价格交换流动池的安全性。协议可以选择购买质押Token或stETH,从而控制供应,允许它们在无需启动或投资于验证者服务的情况下,购买额外的网络安全。验证者则可以评估和选择他们认为安全且有利可图的协议进行质押(他们还可以调节提供给这些协议的Token数量以确保安全)。总的来说,EigenLayer的过程既非自动化也非随机,而是经过精心管理的。创始人EigenLayer由Sreeram Kannan于2021年初创立,Kannan是一位在工程学、计算机科学和电信领域卓越的专家。他的学术背景包括在Guindy工程学院、印度科学研究所(IISc)和伊利诺伊大学厄尔巴纳-香槟分校的学习经历。Kannan还曾在加州大学伯克利分校担任博士后研究员,随后成为华盛顿大学的副教授,领导了华盛顿大学区块链实验室。投资者和支持者根据Crunchbase的数据,EigenLayer已获得超过1.64亿美元的资金支持。他们最新的融资轮次是在2024年2月22日完成的B轮融资。该协议的一些主要投资者包括区块链资本(Blockchain Capital)、a16z、WAGMI Ventures和Ambush Capital。 5)Lido:以太坊领先的质押协议简要概述:以太坊及更广泛 DeFi 市场中最大的大型应用(dApp)。 曾达到超过 300 亿美元的总价值锁定(TVL),这是 DeFi 历史上的最高之一。 开创了流动性质押的概念。 创始人Lido于2020年由三位知名的加密和科技企业家创立:Konstantin Lomashuk:一位经验丰富的企业家和区块链专家,也是P2P Validator的联合创始人,这是一家著名的质押服务提供商。他自2012年起积极参与加密领域。 Vasiliy Shapovalov:一位区块链开发者和研究员,具有丰富的智能合约开发和区块链架构经验。在创办Lido之前,Shapovalov参与了多个区块链项目,并对去中心化系统的发展做出了贡献。 Jordan Fish(也以化名“Cobie”闻名):在加密货币社区中是一位知名人物,参与了多个加密项目,并因对DeFi生态系统的洞察而受到认可。他还以共同主持流行的加密货币播客“UpOnly”而闻名。 投资者和支持者根据Crunchbase的数据,Lido在两轮私人融资中获得了包括Quiet Capital、Pareto Holdings和NextView Ventures在内的八位投资者的资金支持。 6)Ondo Finance:最大的RWA协议简要概述:最大的RWA协议 专注于Token化国库券 已扩展到多个区块链生态系统,并在多个大洲开设了办事处 Ondo Finance致力于将真实世界资产(RWAs),如债券和国库券,整合到区块链上,主要集中在Solana网络上。该计划旨在通过Token化这些资产来提高流动性和效率,使投资者能够在二级市场上无缝交易,避免了通常的延迟和行政障碍。此外,Ondo在6月在Cosmos平台上推出了USDY,这是一种以短期美国国库券为担保的Token化票据,年收益率为5.2%。这一整合使Ondo的Token产品能够在通过Cosmos的跨链通信协议(IBC)互联的90多个区块链上进行访问。该协议在2024年初经历了显著增长,这主要归因于对Token化资产,特别是Token化国库券的兴趣上升,其中Ondo占据了市场份额的主导地位。Ondo还扩展到了其他大洲,在亚太地区开设了办事处,以满足对Token化资产的需求。创始人Ondo Finance由Nathan Allman于2021年创立,他曾在高盛数字资产团队工作。团队成员包括来自高盛、麦肯锡公司、黑石集团和桥水基金的前高管。投资者和支持者Ondo Finance在三轮融资中筹集了约3400万美元。Wintermute Ventures和Pantera Capital是其中的一些主要投资者。值得一提的是,Ondo Finance将9500万美元投入了BlackRock的Token化基金BUIDL,使Ondo Finance的OUSGToken能够实现即时结算,这些Token由短期政府国库券支持。该协议还与受监管和合格的保管机构合作,包括Ankura和StoneX。 7)PancakeSwap:BNB链上的顶级去中心化交易平台简要概述:BN Smart Chain(BSC)上的最大dApp 提供市场上最低的费用之一 与以太坊兼容 PancakeSwap(CAKE)是一个建立在BN Smart Chain上的去中心化交易平台(DEX)。该协议以其低费用和用户友好的仪表板而闻名,使其成为BN Smart Chain上的一大亮点。像其他DEX一样,PancakeSwap允许用户直接交易加密货币,无需中央机构或订单簿,这得益于其使用了自动做市商(AMM)。简而言之,AMM是算法,通过从多个来源聚合流动性,而不依赖做市商或交易者提供流动性。PancakeSwap因其庞大的流动性池而受到欢迎,交易者可以通过质押赚取收益。此外,它与MetaMask兼容,并支持从BSC到以太坊及反向的跨链转账。PancakeSwap V4带来了许多好处,包括支持原生燃气Token、减少滑点和无常损失、原生ETH支持等。创始人PancakeSwap于2020年9月由一个匿名开发者团队推出。尽管开发者使用化名,并通常在社交媒体上活跃,但平台在DeFi社区内已获得了广泛的信任和采用。投资者和支持者PancakeSwap已获得超过400万美元的资金支持,来自至少三位投资者,包括ICONIUM(在PancakeSwap的ICO期间)和Platinum(种子轮)。PancakeSwap还得到了BN Labs的支持。该交易平台的风险投资和孵化部门向PancakeSwap的实用性和治理TokenCAKE投资了未披露的金额。 8)Jito:Solana区块链上的顶级dApp简要概述:Solana区块链上最大的dApp 通过独特的MEV(最大化可提取价值)和抢先交易方法巩固了市场地位 进行过加密历史上最大规模的空投之一 Jito(JTO)是Solana区块链上最优秀的DeFi项目之一,以其易用性和直观的仪表板而广受认可。它是一个流动性质押平台,类似于以太坊的Lido。然而,Jito的成功在很大程度上源于其处理MEV(最大可提取价值)的创新方法,这是一种在DeFi交易中领先的策略。Jito通过实施一个拍卖系统来解决MEV问题,交易者在由第三方区块引擎优化的有利交易序列上竞标。这种方法提高了质押者的奖励,并减轻了垃圾交易的好处。MEV在加密领域将继续成为一个争论的话题。一方面,有人认为MEV矿工通过在去中心化交易平台(DEX)上抢先交易或重新排序交易来利用系统,从而获得不公平的优势,导致负面的用户体验。另一方面,支持者认为MEV可以通过识别各个交易平台的最佳Token价格并解决DeFi协议中的经济低效来提高市场效率。例如,MEV可以确保在借款人未满足担保要求时,贷款方能够获得还款。创始人Jito由Jito Labs创立,Lucas Bruder(首席执行官)和Zano Shermani(首席技术官)领导。Bruder拥有机器人技术和固件的背景,曾在Ouster和Tesla工作。同时,Shermani曾在Parsec担任软件工程师,并且是乔治·梅森大学的校友。首席运营官Brian Smith也是Jito Network的重要贡献者。投资者和支持者在2022年,Jito Labs在由Mult1C0in Capital和Framework Ventures主导的A轮融资中筹集了1200万美元。从那时起,Jito在Solana生态系统中的影响力不断上升,在2024年第一季度经历了总锁仓价值的显著增长。此外,Jito在2023年12月7日进行了大规模的Token空投,进一步巩固了其在市场中的地位。 9)最大的去中心化稳定币(DAI)的创始者简要概述:以太坊生态系统中的老牌协议,成立于2014年 创建了DAI,市场资本化最大的稳定币之一 设立了Maker RWA,以投资链下资产 MakerDAO是一个建立在以太坊区块链上的去中心化自治组织(DAO)。它最著名的成就是创建了Dai稳定币,并推动了在以太坊网络中现实世界资产(RWAs)的崛起。成立于2014年,MakerDAO通过智能合约运作,允许用户使用其他资产作为抵押来借入和借出加密货币,特别是Dai(DAI)。DAI被行业内几乎所有的dApp所支持,可用于质押、借代以及作为实用和治理Token。MKRToken持有者负责治理,参与有关协议参数和风险管理的决策。创始人Rune Christensen是MakerDAO的联合创始人兼首席执行官。在此之前,他在中国共同创办了一家招聘公司,并在哥本哈根大学学习生物化学。Christensen在2011年发现比特币并经历了Mt. Gox黑客事件后,对稳定币产生了兴趣,这些经历影响了他通过MakerDAO创建更稳定金融解决方案的愿景。另一位联合创始人是Nikolai Mushegian,他在加密社区中以其在去中心化金融领域的工作而闻名。他具有计算机科学和软件工程背景,并在项目发展中做出了重大贡献,直到2022年去世。投资者和支持者MakerDAO已获得了来自领先风险投资公司的大量投资,包括a16z和Polychain Capital。根据Crunchbase的数据,该协议已筹集了近8000万美元的资金,最新一轮融资于2021年12月1日完成。 10)Raydium:Solana上的领先去中心化交易平台简要概述:Solana上按总锁仓价值计算最大的去中心化交易平台 集成了众多功能,使平台上的交易更加顺畅和快速 Raydium(RAY)是去中心化交易平台(DEX)领域的一个重要玩家,经常与Jupiter在日交易量方面进行激烈竞争。它以其流畅、用户友好的界面、低交易费用和对多种加密货币的支持而闻名。该协议拥有一个易于使用的仪表板,允许任何人创建一个Token对的流动性池,促进无许可参与并增强生态系统内的流动性。Raydium的一个亮点是其与OpenBook中央限价单簿的集成,使Raydium用户和流动性池能够访问整个OpenBook生态系统的更广泛流动性和订单流,反之亦然。创始人Raydium的创始人使用化名,其中主要人物是AlphaRay。他负责协议的整体战略、运营、产品方向和业务发展。他有着商品市场算法交易的背景,并于2017年转向加密货币领域的做市和流动性提供。投资者和支持者尽管关于Raydium的投资者或支持者没有公开的信息,但该协议在DeFi生态系统中进行了重要投资。其最新的投资发生在2022年6月9日,当时Orderly Network筹集了2000万美元。 11)1inch:资深以太坊去中心化交易平台简要概述:市场上最优秀的去中心化交易平台聚合器之一,为用户提供交易订单的最佳价格 已获得近1.9亿美元的融资 获得了包括Platinum Capital在内的知名投资者的支持 1inch是一个知名的DeFi协议,作为去中心化交易平台(DEX)聚合器,帮助用户在不同的去中心化交易平台中找到最佳价格和最低费用。它通过整合多个流动性来源,优化交易,以实现高效的交易执行。1inch的核心是其聚合协议(Aggregation Protocol),该协议通过使用Pathfinder算法,从多个来源汇集流动性,以实现成本效益高且安全的交易。Pathfinder算法优化了不同市场之间的交易路径,并考虑了燃料费用,以达到最大的效率。1inch的另一个重要组成部分是1inch流动性协议(Liquidity Protocol),这是一个先进的自动化市场做市商(AMM),通过提升流动性提供者的资本效率,同时保护用户免受前跑攻击。用户可以通过质押资产赚取年化百分比收益(APY),并参与流动性挖矿项目以获得额外的1INCHToken。创始人1inch于2019年5月由俄罗斯开发者Serjez Kunz和Anton Bukov共同创立,两人都拥有丰富的智能合约安全和区块链开发经验。Kunz在工程和网络安全领域拥有约13年的经验,而Bukov自2002年以来一直从事软件开发工作。投资者和支持者1inch在六轮融资中筹集了超过1.89亿美元,最新一轮融资于2022年6月1日完成。该协议的一些主要投资者包括Platinum Capital和Wave Digital Assets。Aerodrome:Base上的顶级借代协议简要概述:Base上领先的流动性市场 由Coinbase Ventures支持 Aerodrome Finance 是一个在 Base 网络上运行的去中心化金融协议,它作为自动化做市商(AMM)和流动性中心运作,Base 是由 Coinbase 构建的以太坊第二层网络。Aerodrome 于2023年8月28日正式上线,旨在促进高效的Token交换,并在 Base 生态系统中吸引流动性。它结合了 Velodrome V2 的先进功能,Velodrome V2 是另一个基于 Optimism 的去中心化交易平台(DEX)。作为交易者,你可以以最小的滑点交换Token,并向 AERO 锁定者支付低费用。流动性提供者存入交易Token,并获得 AERO 发行的奖励。值得注意的是,Aerodrome 使用多Token系统,其中 AERO 是一种 ERC-20 Token,用于支付费用、下单和与流动性池互动。同时,veAERO 是一种 ERC-721 Token,通过锁定 AERO 获得。这使得你可以投票决定发行分配,并获得交易费用和其他激励。创始人Aerodrome Finance 由 Alex Cutler 创立。他的背景涵盖了政治、技术和咨询领域。Cutler 还是 Velodrome Finance 的核心团队成员,Velodrome Finance 是 Optimism 网络上的领先去中心化交易平台。投资者和支持者Aerodrome 的融资金额或最新估值尚未公开。已知的是,Coinbase Ventures 对 Aerodrome 的原生Token AERO 进行了未公开的战略投资。 12)Just Lend: TRON 网络最大借代协议简要概述:TRON 网络上最受欢迎的借代协议 由 Justin Sun 创立并支持 JustLend是一个在TRON区块链上运行的DeFi协议,旨在无需传统金融中介就能实现数字资产的借代。它由Justin Sun创建,目的是根据TRX和TRC20Token的供需情况建立借代池。用户可以借出加密货币以赚取利息,也可以通过提供抵押品来借入资产。利率根据TRON基础资产的供需情况通过算法确定。然而,借款人必须提供超过贷款金额的抵押品以降低违约风险。换句话说,所有贷款都必须超额抵押。JustLend是更广泛的JUST生态系统的一部分,该生态系统还包括JustSwap、JustLink和JustStable。创始人JustLend由TRON网络的创始人Justin Sun创立并支持。投资者和支持者关于JustLend的投资者信息较少,仅有来自百万富翁Steven Barlett的小额投资,金额为10万英镑。 以下是其他一些知名区块链协议的荣誉提名:13)Indigo ProtocolIndigo Protocol 是一个基于 Cardano 区块链的 DeFi 平台,允许用户创建和交易合成资产(iAssets)。这些合成资产提供了对现实世界资产的敞口,而无需直接拥有,从而增强了 DeFi 领域的灵活性和可访问性。Indigo 通过智能合约允许用户铸造合成资产。这些 iAssets 可以在各种自动化做市商(AMMs)上交易,并用于收益农业。该协议具有一个自主预言机,用于更新现实世界资产的价格,确保合成资产与其实际对应物保持一致。创始人 Indigo Protocol 的创始人是 Eric Coley 和 Dewayne Cameron。他们于 2022 年 11 月推出了该平台,并在 2024 年 3 月达到了 1.25 亿美元的总锁仓价值。Coley 是一位区块链和加密货币企业家,在科技行业拥有超过 15 年的经验。Cameron 是 Indigo 的首席信息官(CIO),拥有达勒姆大学商学院的金融硕士学位。投资者和支持者目前没有关于 Indigo 支持者的公开信息。不过,Cardano 的创始人 Charles Hoskinson 已将其认可为 Cardano 网络上增长最快的协议之一。 14)BenqiBENQI 是一个去中心化金融(DeFi)和 Web3 协议,提供多种金融服务,包括借代和流动性质押。该协议提供了一个用户友好且无需许可的金融服务平台,涵盖了借代、借款和流动性质押等功能。具体而言,BENQI 由三个主要组成部分构成:BENQI Markets:用户可以在这里进行数字资产的借代并赚取利息。这个组件提供了一个共享的流动性市场,用户可以提供和提取流动性,将其提供的资产作为抵押,并根据市场动态查看实时利率。 BENQI Liquid Staking:该服务将质押的 AVAX 进行Token化,使用户能够在其他 DeFi 应用中使用、交换或抵押这种收益资产。它为质押资产增加了实用性,使锁定的资本可以进行转移。 Ignite:Ignite 旨在启动 Avalanche 验证者和子网,使机构、个人开发者和 Web3 原住民能够以较少的资本启动验证者和区块链。 创始人 Dan Mgbor 是 BENQI 的创始人。他在分布式账本技术和去中心化应用方面有丰富的背景,曾在 Plan International UK、DXC Technology 和威斯康星州儿童医院等组织管理项目并提供技术咨询。他拥有南安普顿大学的硕士学位和诺丁汉大学的学士学位。投资者和支持者 BENQI 于 2021 年 4 月在一次筹得轮次中筹集了 600 万美元。其部分投资者包括 Arrington XRP Capital、Morningstar Ventures、Rarestone Capital 和 The Spartan Group。 2、DeFi 的安全性如何?DeFi 是一个高度不受监管的行业。以下是一些你应该了解的主要风险:智能合约漏洞:智能合约是 DeFi 的核心,但如果编码不正确,它们可能存在安全隐患。黑客可以利用这些漏洞窃取资金。为了降低风险,许多 DeFi 项目会聘请专业审计人员对其代码进行彻底审查和测试,然后再公开发布。 闪电贷攻击:闪电贷必须在同一交易中偿还。虽然它们可以用于合法目的,但也可能被用作诈骗;例如,恶意行为者可以操纵Token价格,抽走流动性池中的资金,影响提供流动性的人。 重入攻击:这种攻击发生在攻击者在合约的初始执行未完成之前重复调用一个函数,从而在过程中抽走资金。这是一种常见的漏洞,需要特别注意防范。 Rug Pull:这种骗局发生在新Token的开发者突然从流动性池中提取所有资金,导致投资者手中的Token变得一文不值。由于创建和推广新Token相对容易,这种情况在 DeFi 中尤为常见。 监管不确定性:DeFi 的法律环境仍在发展中。监管行动,例如 SEC 对 LBRY 的案件,可能会对 DeFi 项目及其用户产生重大影响。 用户错误:许多 DeFi 损失发生在用户不完全理解系统运作的情况下。教育和谨慎对于任何希望参与 DeFi 的人都是至关重要的。 3、DeFi 适合初学者吗?DeFi 作为传统金融(在加密行业中称为 TradFi)的对应物,建立并创新了传统金融机制和服务。但 DeFi 对初学者来说并不完全友好。事实上,DeFi 可能与 TradFi 一样复杂,甚至更复杂,因为它涉及智能合约的复杂性、设置和连接加密货币钱包、理解区块链技术等问题。尽管 DeFi 是一个数十亿美元的行业,但它仍是一个新兴且未受监管的领域,许多方面仍需改进。存在智能合约漏洞、程序错误,以及黑客和网络钓鱼诈骗泛滥的风险。 4、DeFi 解决了哪些问题?尽管存在这些风险,DeFi 仍然提供了显著的潜在好处:可访问性:DeFi 平台对任何有互联网连接的人开放,使全球范围内的金融服务都可以获取,不受地理限制。 消除中介:通过促进直接的点对点交易,DeFi 消除了银行等中介的需要,从而可能降低成本并提高效率。 透明度:DeFi 交易记录在公共区块链上,相较于传统金融系统的隐蔽性,提供了更高的透明度和问责制。 金融自由:用户对自己的资产拥有更大的控制权,允许他们直接谈判借代条款,而不依赖于中心化的机构。 金融产品创新:DeFi 使得创造新的金融工具和服务成为可能,例如闪电贷和收益耕作,这在传统金融中是不可能的。 效率:DeFi 交易可以比传统金融服务更快、更具成本效益,尤其是在跨境交易方面。 互操作性:许多 DeFi 协议设计为能够协同工作,创建一个更为集成和灵活的金融生态系统。 5、比特币有 DeFi 吗?比特币本身并没有内置 DeFi 生态系统,但通过像 Wrapped Bitcoin (wBTC) 这样的包裹Token,将 DeFi 整合到比特币中变得可能。此外,近年来,比特币的第2层(L2)技术被设计并上线于原始比特币区块链之上,以提升其可扩展性和吞吐量。这些发展促使了各种比特币原生 DeFi 协议的兴起,包括借代、质押和 NFT 交易平台。比特币 DeFi 的兴起在很大程度上要归功于像 Ordinals 这样的协议,它通过将数据附加到单个 satoshi 上,实现了比特币网络上的 NFT 创作。类似地,BRC-20 标准是为 BTC 区块链设计的实验性可替代Token,基于 Ordinals 协议构建。 6、总结本文介绍了一些 2024 年的最佳 DeFi 项目。这些项目涵盖了 DeFi 的不同子领域,包括真实世界资产(RWAs)、借代、去中心化交易平台(DEXs)等。此外,我们不仅限于以太坊,因为许多去中心化应用(dApps)来自多个区块链网络,包括卡尔达诺(Cardano)、雪崩(Avalanche)、索拉纳(Solana)、Base 等。 本文链接:https://www.hellobtc.com/kp/du/08/5351.html来源:https://cryptopotato.com/best-defi-projects/ -

Pepe、Bonk 和 Floki:哪个 Memecoin 可以取代狗狗币? 作者:Lahari翻译:白话区块链加密货币领域异常活跃,其中的Memecoin在很大程度上成为网络社区和最新潮流推动的热词。狗狗币一直处于领先地位,通过引入柴犬吉祥物和轻松愉快的历史,真正成为第一个位居榜首的模Memecoin。新近的竞争者Pepe、Bonk和Floki是新星,一些人想知道它们是否会从狗狗币手中夺冠。上述文章讨论了这些新兴Memecoin的优势和弱点,因此评估了它们推翻现任冠军的潜力。 1、狗狗币:模因币之王(Dogecoin)狗狗币于2013年初作为一个笑话诞生,如今已经成为加密世界中的重要参与者之一。其俏皮的柴犬标志广为传播,得到埃隆·马斯克等知名人士的认可,它出现在加密领域,带来了狗狗币狂热的新潮流。1)优势庞大社区:狗狗币拥有一个非常庞大、忠诚和活跃的社区,这些特点导致了狗狗币的普及和广泛采用。社区的热情投入对保持狗狗币的相关性至关重要。高流动性:作为交易量很高的加密货币之一,狗狗币具有高流动性,使其易于买卖。这种流动性对于稳定市场存在同样至关重要。品牌知名度:狗狗币的品牌被广泛认可和建立,因此在可见度和市场渗透方面具有显著优势。著名的柴犬吉祥物已经成为模因币世界的标志性图标。2)劣势技术进步:狗狗币背后的技术相当简单,尽管与其他加密货币相比从主流角度看表现不错。该区块链的新项目并未整合来自最新项目的新功能和功能。波动性:大多数加密货币固有地表现出极端波动性,依赖市场情绪和社交媒体的力量来决定形势。这可能会带来一定的风险给投资者。2、Pepe:具有病毒吸引力的新星佩佩灵感源自备受认可的超级模因“佩佩青蛙”,因此最近作为一种Memecoin出现在加密货币中。倚靠这一特定模因的流行,佩佩迅速崭露头角,逐渐赢得用户的青睐。1)优势Pepe的模因力量根据模因的受欢迎程度得以增强和高度推动,同时在线文化在加密空间中受到极大关注。围绕佩佩的模因文化使其在竞争激烈的市场中脱颖而出。草根运动:佩佩在模因币中拥有一支热情的社区,他们最积极地致力于币种推广。这种币种的草根运动促进了其采用和市场存在。2)弱点市场地位:佩佩正处于在模因币市场建立市场存在的早期阶段。它还不像狗狗币那样出名或具有影响力。投机性质:与大多数模因币类似,佩佩的价值可能高度投机,并基于趋势而非某种固有实用性,这可能导致大幅波动。3、Bonk:模因币领域的新竞争者Bonk基于Solana区块链构建,已经因其充满活力的品牌形象和周围社区的氛围而引起关注。而且在Solana生态系统中,这一切都具有特殊优势。1)优势创新平台:Bonk得到了技术先进的Solana区块链的快速交易和低费用的支持。这在技术上超越了其他在速度较慢或费用更高的链上运行的模因币。基于社区:Bonk的成功完全依赖于其主要资产,即一个充满活力和活跃的社区,它已经高度专注于这一点。建立社区的这个根本方面导致了对该币种的广泛采用和可见度。2)劣势利基市场:Bonk对Solana区块链的狭隘视野可能构成其广泛采用的主要障碍。大多数投资者已经习惯于基于以太坊的Token,可能对另一种区块链不会抱有同样的热情。波动性和不确定性:Bonk是一名新手,其市场存在尚未成熟。所有这些都可能导致价格大幅波动和对其价格预测的不确定性。4、Floki:具有实用性的模因文化Floki Inu以埃隆·马斯克的柴犬命名,将对模因文化的热爱与额外功能相结合。它独特之处在于融入了比单纯作为模因更多的特性。1)优势实用性整合:Floki具有多种功能,如NFT、元宇宙项目和去中心化金融。与许多仅基于模因的其他币种相比,这为其提供了更多的真实价值和真实可能的用例。强大品牌:通过与埃隆·马斯克的宠物相关联,这种加密货币已经能够打造出一个强大的品牌叙事。这种极具品牌力量的营销手法在加密货币爱好者中引起共鸣,并赋予了一定的市场实力。2)劣势竞争激烈:加密货币市场实际上是残酷的。在一个竞争激烈的市场中,通常存在太多噪音和竞争,以争取用户的注意力,因此对于Floki来说,保持创新并努力保持独特的卖点至关重要。市场情绪:Floki的价格仍然在很大程度上受市场情绪和炒作推动。与大多数其他模因币一样,其价值可能会受到基于趋势和投机交易的波动影响。5、评估风险:Pepe、Bonk 和 Floki 如何与 Dogecoin 相比?1)市值和流动性目前市值和 Dogecoin 市场规模相比,流动性率明显更高。现在,由于其两个新的所谓替代品都在努力提升其潜在流动性池,Dogecoin 的竞争优势可能会转变为负面。2)社区和品牌狗狗币拥有庞大且成熟的社区和品牌认知优势。较新的模因币正在建设其社区和品牌存在,取得不同程度的成功。3)创新和实用性Floki 很酷,因为其在开发过程中拥有更多功能,如NFT 和 DeFi 功能。佩佩和 Bonk 更专注于进入模因文化和社区参与,这可能会有效,但可能缺乏一些具有更多用例项目的额外价值。6、定义Memecoin未来的趋势和因素各种主导性趋势和因素正在定义模因币未来的表现:1)市场情绪大多数时候,模因币都是基于情绪和趋势的。新玩家的成功很大程度上取决于他们能否捕捉并保持投资者的兴趣和激情。2)技术创新时尚功能和技术发展往往使模因币获得成功。具有先进功能或更好地利用最近和最好的技术进行开发的项目可能会占据优势。3)社区参与社区支持和参与对模因币的成功至关重要。通过利用这种人类能量和想法,我们将建立一个用户规模庞大、对项目产生高度采纳和兴趣的强大社区。7、结论尽管狗狗币仍然是Memecoin市场的标志,但Pepe、Bonk 和 Floki 正逐渐成为对其霸主地位的重要挑战者。每个币种都带来独特的优势和可能的优势,从模因技能和社区参与到创新平台和增加的实用性。随着Memecoin领域的发展,看到这些竞争对手在与狗狗币的持续对抗中最终表现如何将是令人兴奋的。投资者需要及时了解这些项目本身和更大的市场趋势,同时也可能需要更多地了解哪种模因币最终会在这个高度动态和快速变化的领域中取得胜利。 本文链接:https://www.hellobtc.com/kp/du/08/5350.html来源:https://www.analyticsinsight.net/cryptocurrency-analytics-insight/pepe-vs-bonk-vs-floki-which-memecoin-can-dethrone-dogecoin

Pepe、Bonk 和 Floki:哪个 Memecoin 可以取代狗狗币? 作者:Lahari翻译:白话区块链加密货币领域异常活跃,其中的Memecoin在很大程度上成为网络社区和最新潮流推动的热词。狗狗币一直处于领先地位,通过引入柴犬吉祥物和轻松愉快的历史,真正成为第一个位居榜首的模Memecoin。新近的竞争者Pepe、Bonk和Floki是新星,一些人想知道它们是否会从狗狗币手中夺冠。上述文章讨论了这些新兴Memecoin的优势和弱点,因此评估了它们推翻现任冠军的潜力。 1、狗狗币:模因币之王(Dogecoin)狗狗币于2013年初作为一个笑话诞生,如今已经成为加密世界中的重要参与者之一。其俏皮的柴犬标志广为传播,得到埃隆·马斯克等知名人士的认可,它出现在加密领域,带来了狗狗币狂热的新潮流。1)优势庞大社区:狗狗币拥有一个非常庞大、忠诚和活跃的社区,这些特点导致了狗狗币的普及和广泛采用。社区的热情投入对保持狗狗币的相关性至关重要。高流动性:作为交易量很高的加密货币之一,狗狗币具有高流动性,使其易于买卖。这种流动性对于稳定市场存在同样至关重要。品牌知名度:狗狗币的品牌被广泛认可和建立,因此在可见度和市场渗透方面具有显著优势。著名的柴犬吉祥物已经成为模因币世界的标志性图标。2)劣势技术进步:狗狗币背后的技术相当简单,尽管与其他加密货币相比从主流角度看表现不错。该区块链的新项目并未整合来自最新项目的新功能和功能。波动性:大多数加密货币固有地表现出极端波动性,依赖市场情绪和社交媒体的力量来决定形势。这可能会带来一定的风险给投资者。2、Pepe:具有病毒吸引力的新星佩佩灵感源自备受认可的超级模因“佩佩青蛙”,因此最近作为一种Memecoin出现在加密货币中。倚靠这一特定模因的流行,佩佩迅速崭露头角,逐渐赢得用户的青睐。1)优势Pepe的模因力量根据模因的受欢迎程度得以增强和高度推动,同时在线文化在加密空间中受到极大关注。围绕佩佩的模因文化使其在竞争激烈的市场中脱颖而出。草根运动:佩佩在模因币中拥有一支热情的社区,他们最积极地致力于币种推广。这种币种的草根运动促进了其采用和市场存在。2)弱点市场地位:佩佩正处于在模因币市场建立市场存在的早期阶段。它还不像狗狗币那样出名或具有影响力。投机性质:与大多数模因币类似,佩佩的价值可能高度投机,并基于趋势而非某种固有实用性,这可能导致大幅波动。3、Bonk:模因币领域的新竞争者Bonk基于Solana区块链构建,已经因其充满活力的品牌形象和周围社区的氛围而引起关注。而且在Solana生态系统中,这一切都具有特殊优势。1)优势创新平台:Bonk得到了技术先进的Solana区块链的快速交易和低费用的支持。这在技术上超越了其他在速度较慢或费用更高的链上运行的模因币。基于社区:Bonk的成功完全依赖于其主要资产,即一个充满活力和活跃的社区,它已经高度专注于这一点。建立社区的这个根本方面导致了对该币种的广泛采用和可见度。2)劣势利基市场:Bonk对Solana区块链的狭隘视野可能构成其广泛采用的主要障碍。大多数投资者已经习惯于基于以太坊的Token,可能对另一种区块链不会抱有同样的热情。波动性和不确定性:Bonk是一名新手,其市场存在尚未成熟。所有这些都可能导致价格大幅波动和对其价格预测的不确定性。4、Floki:具有实用性的模因文化Floki Inu以埃隆·马斯克的柴犬命名,将对模因文化的热爱与额外功能相结合。它独特之处在于融入了比单纯作为模因更多的特性。1)优势实用性整合:Floki具有多种功能,如NFT、元宇宙项目和去中心化金融。与许多仅基于模因的其他币种相比,这为其提供了更多的真实价值和真实可能的用例。强大品牌:通过与埃隆·马斯克的宠物相关联,这种加密货币已经能够打造出一个强大的品牌叙事。这种极具品牌力量的营销手法在加密货币爱好者中引起共鸣,并赋予了一定的市场实力。2)劣势竞争激烈:加密货币市场实际上是残酷的。在一个竞争激烈的市场中,通常存在太多噪音和竞争,以争取用户的注意力,因此对于Floki来说,保持创新并努力保持独特的卖点至关重要。市场情绪:Floki的价格仍然在很大程度上受市场情绪和炒作推动。与大多数其他模因币一样,其价值可能会受到基于趋势和投机交易的波动影响。5、评估风险:Pepe、Bonk 和 Floki 如何与 Dogecoin 相比?1)市值和流动性目前市值和 Dogecoin 市场规模相比,流动性率明显更高。现在,由于其两个新的所谓替代品都在努力提升其潜在流动性池,Dogecoin 的竞争优势可能会转变为负面。2)社区和品牌狗狗币拥有庞大且成熟的社区和品牌认知优势。较新的模因币正在建设其社区和品牌存在,取得不同程度的成功。3)创新和实用性Floki 很酷,因为其在开发过程中拥有更多功能,如NFT 和 DeFi 功能。佩佩和 Bonk 更专注于进入模因文化和社区参与,这可能会有效,但可能缺乏一些具有更多用例项目的额外价值。6、定义Memecoin未来的趋势和因素各种主导性趋势和因素正在定义模因币未来的表现:1)市场情绪大多数时候,模因币都是基于情绪和趋势的。新玩家的成功很大程度上取决于他们能否捕捉并保持投资者的兴趣和激情。2)技术创新时尚功能和技术发展往往使模因币获得成功。具有先进功能或更好地利用最近和最好的技术进行开发的项目可能会占据优势。3)社区参与社区支持和参与对模因币的成功至关重要。通过利用这种人类能量和想法,我们将建立一个用户规模庞大、对项目产生高度采纳和兴趣的强大社区。7、结论尽管狗狗币仍然是Memecoin市场的标志,但Pepe、Bonk 和 Floki 正逐渐成为对其霸主地位的重要挑战者。每个币种都带来独特的优势和可能的优势,从模因技能和社区参与到创新平台和增加的实用性。随着Memecoin领域的发展,看到这些竞争对手在与狗狗币的持续对抗中最终表现如何将是令人兴奋的。投资者需要及时了解这些项目本身和更大的市场趋势,同时也可能需要更多地了解哪种模因币最终会在这个高度动态和快速变化的领域中取得胜利。 本文链接:https://www.hellobtc.com/kp/du/08/5350.html来源:https://www.analyticsinsight.net/cryptocurrency-analytics-insight/pepe-vs-bonk-vs-floki-which-memecoin-can-dethrone-dogecoin -

意图抽象 vs. 链抽象:如何平衡用户体验与系统扩展性? 作者:@knwang翻译:白话区块链 1、链抽象(CA)、意图和意图抽象(IA)链抽象和以意图为中心的解决方案是两种旨在解决相同基本问题的架构方法:在异构信任域之间实现自动化的异步互操作性。这两种方法都引入了“交易方”和“跨链证明”的概念来解决这个问题,但它们在构建这些元素的方式上存在显著差异:1)链抽象:链为中心的视角:在这种方法中,单一的区块链充当用户的“去中心化事件交易方”。 用户交互:用户与同一个对手方——链抽象区块链进行交互。 义务:区块链及其“协议内的链外组件”负责为用户产生所需的结果。 证明流程:跨链证明的方向始终从链抽象区块链流向目标链。在目标链上,通过证明检查来强制执行,这允许在目标链上铸造或花费资源。 用户抽象:面向用户的抽象通常表现为对目标链上计算或交易的请求。 扩展性:扩展此系统通常需要一个通用的证明系统,可以在各种目标链上进行链上验证——可能使用MPC解决方案。 延迟:延迟由通用证明系统强制执行的确认规则决定,并且不因请求而变化。 2)以意图为中心的解决方案:状态为中心的视角:在这种模型中,一个开放的求解者网络充当用户的“分布式状态交易方”。 用户交互:用户与运行时选择的对手方互动,通常根据哪个对手方能为用户带来最佳结果进行选择。 义务:无论通过信誉系统还是承诺系统,所选对手方都有义务为用户交付期望的结果。 证明流程:跨链证明的方向被颠倒,从目标链流向用户的主链。在主链上,通过证明检查来强制执行,这允许在主链上使用用户的资源。 用户抽象:面向用户的抽象呈现为对目标链上账户状态的证明义务。 扩展性:扩展性依赖于一个可编程的证明检查系统,支持针对每个目标链的异构证明方法,最有可能是“资源锁定”系统。 延迟:延迟由求解者自行感知的确认规则决定,使其能够作为对手方选择的一部分进行优化。 2、意图抽象如果说链抽象为用户提供了一个异构域执行抽象,那么意图抽象则为求解者提供了一个异构的证明义务抽象。正如开发者在跨域计算执行中需要为用户组合、编排和引导计算流程以实现链抽象一样,在意图抽象的背景下,他们也需要为求解者组合、编排和引导证明流程。 3、小结“链抽象”这一概念仍在不断发展,涵盖了从“链为中心”到“状态为中心”的各种方法。为简化讨论和便于比较,我在这里将“链抽象”定义为“链为中心”,这与部分最初的链抽象倡导者的架构更为一致。然而,实际上,许多较新的架构结合了“纯链为中心”和“纯状态为中心”模型的元素。我的观点:我认为以意图为中心的方法提供了更好的架构方向。它为用户提供基于结果的保障,通过交易方选择优化结果状态和延迟,并且在定制化目标链方面更具扩展性。然而,要实现这一点,需要颠倒证明流程,并将证明义务放在求解者网络上。换句话说,虽然目标链的复杂性和异构性并不会消失,但集成负担从链上计算组合的预设枢纽,转移到了处理证明组合的链外求解者分布式网络上。 本文链接:https://www.hellobtc.com/kp/du/08/5353.html来源:https://x.com/knwang/status/1821933423818146017

意图抽象 vs. 链抽象:如何平衡用户体验与系统扩展性? 作者:@knwang翻译:白话区块链 1、链抽象(CA)、意图和意图抽象(IA)链抽象和以意图为中心的解决方案是两种旨在解决相同基本问题的架构方法:在异构信任域之间实现自动化的异步互操作性。这两种方法都引入了“交易方”和“跨链证明”的概念来解决这个问题,但它们在构建这些元素的方式上存在显著差异:1)链抽象:链为中心的视角:在这种方法中,单一的区块链充当用户的“去中心化事件交易方”。 用户交互:用户与同一个对手方——链抽象区块链进行交互。 义务:区块链及其“协议内的链外组件”负责为用户产生所需的结果。 证明流程:跨链证明的方向始终从链抽象区块链流向目标链。在目标链上,通过证明检查来强制执行,这允许在目标链上铸造或花费资源。 用户抽象:面向用户的抽象通常表现为对目标链上计算或交易的请求。 扩展性:扩展此系统通常需要一个通用的证明系统,可以在各种目标链上进行链上验证——可能使用MPC解决方案。 延迟:延迟由通用证明系统强制执行的确认规则决定,并且不因请求而变化。 2)以意图为中心的解决方案:状态为中心的视角:在这种模型中,一个开放的求解者网络充当用户的“分布式状态交易方”。 用户交互:用户与运行时选择的对手方互动,通常根据哪个对手方能为用户带来最佳结果进行选择。 义务:无论通过信誉系统还是承诺系统,所选对手方都有义务为用户交付期望的结果。 证明流程:跨链证明的方向被颠倒,从目标链流向用户的主链。在主链上,通过证明检查来强制执行,这允许在主链上使用用户的资源。 用户抽象:面向用户的抽象呈现为对目标链上账户状态的证明义务。 扩展性:扩展性依赖于一个可编程的证明检查系统,支持针对每个目标链的异构证明方法,最有可能是“资源锁定”系统。 延迟:延迟由求解者自行感知的确认规则决定,使其能够作为对手方选择的一部分进行优化。 2、意图抽象如果说链抽象为用户提供了一个异构域执行抽象,那么意图抽象则为求解者提供了一个异构的证明义务抽象。正如开发者在跨域计算执行中需要为用户组合、编排和引导计算流程以实现链抽象一样,在意图抽象的背景下,他们也需要为求解者组合、编排和引导证明流程。 3、小结“链抽象”这一概念仍在不断发展,涵盖了从“链为中心”到“状态为中心”的各种方法。为简化讨论和便于比较,我在这里将“链抽象”定义为“链为中心”,这与部分最初的链抽象倡导者的架构更为一致。然而,实际上,许多较新的架构结合了“纯链为中心”和“纯状态为中心”模型的元素。我的观点:我认为以意图为中心的方法提供了更好的架构方向。它为用户提供基于结果的保障,通过交易方选择优化结果状态和延迟,并且在定制化目标链方面更具扩展性。然而,要实现这一点,需要颠倒证明流程,并将证明义务放在求解者网络上。换句话说,虽然目标链的复杂性和异构性并不会消失,但集成负担从链上计算组合的预设枢纽,转移到了处理证明组合的链外求解者分布式网络上。 本文链接:https://www.hellobtc.com/kp/du/08/5353.html来源:https://x.com/knwang/status/1821933423818146017 -

下一轮牛市的最佳加密趋势:GameFi、MemeCoins、Layer2 作者:Adrian Barkley翻译:白话区块链自加密市场诞生以来,它一直是创新的温床,新应用、平台和趋势层出不穷。在这种动态市场中,每天都会有新的发展出现,因此保持警惕非常重要,其中包括11月的美国大选,这可能对加密货币立法至关重要。三个有望引领下一轮牛市的趋势包括GameFi、迷因币(Meme Coins)和Layer 2Token。每个趋势都提供了独特的机会和可观的回报潜力。在本指南中,我们将详细探讨这些趋势,提供深入见解,并推荐各类别中最具前景的Token。下一轮牛市的顶级加密趋势随着2024年加密市场的积极情绪,不难理解市场上不断涌现的新趋势。接下来,我们将讨论在未来几个月你必须关注的三个趋势——GameFi、Memecoin和Layer 2。 1、GameFi——游戏与去中心化金融的结合GameFi,即Game Finance,是游戏与去中心化金融(DeFi)的融合,创造了一种游戏内经济。它引入了“玩赚”(play-to-earn, P2E)的概念,玩家通过游戏内活动可以获得数字资产、稀有物品等奖励。它还允许玩家通过玩区块链游戏赚取加密货币和NFT(非同质化Token)。这种“玩赚”加密趋势因其提供给玩家将游戏技能和时间货币化的机会而获得了巨大人气。GameFi结合了传统游戏的吸引元素,如引人入胜的玩法和图形,再加上区块链技术,使玩家真正拥有游戏内资产。2024年,由于《Axie Infinity》和《The Sandbox》等游戏的成功,这一趋势受到了极大的推动,不仅为玩家创造了更具吸引力和回报的体验,还吸引了看好巨大回报潜力的投资者。展望未来,全球电子游戏市场预计到2033年将达到6650亿美元,而CoinMarketCap上的P2E游戏类别的市值已超过130亿美元,GameFi代表了游戏行业的重大演变。如果你想加入这一趋势,以下是一些你现在可以购买的最佳GameFiToken:1)The Meme Games——快速增长的奥运主题迷因币你可以购买的最佳GameFiToken之一是The Meme Games。这是一种具有强大上升潜力的热门新迷因币,以2024年夏季奥运会为主题,提供了一种独特的方式来奖励参加预售的早期投资者。到目前为止,预售已筹集了超过34万美元,显示了投资者兴趣的增加。$MGMESToken目前每个交易价格为0.0092美元,早期投资者可以通过官方预售网站直接购买。The Meme Games 是一个开创性的GameFi项目,结合了迷因文化和竞技游戏元素。此外,投资者还可以在预售期间质押Token,帮助他们获得超过600%的高年化收益率(APY)。这些功能,再加上该平台的其他特点,使分析师对MGMESToken的预期大幅提升。总而言之,如果你想在下一轮牛市之前抓住GameFi趋势,那么The Meme GamesToken是你可以购买的最佳选择之一。预售将持续到2024年残奥会结束,即9月10日,届时$MGMESToken将在去中心化交易平台(DEX)上线。欲了解更多信息,请访问The Meme Games的官方网站。2)PlayDoge - 最佳P2E狗狗币伴侣游戏另一个你可以购买以参与下一轮牛市GameFi趋势的Token是PlayDoge,这是一种独特的GameFiToken,被定位为2024年最具潜力的顶级加密货币之一。基本上,PlayDoge是一个突破性的项目,它将广受欢迎的Doge迷因与玩赚(P2E)手机游戏结合起来,让用户在照顾类似电子宠物的小狗时赚取$PLAYToken。换句话说,这是一款玩赚游戏,玩家在一个有趣且充满活力的环境中控制一个狗狗角色。此外,这款游戏的有趣设计和低门槛使其在休闲玩家和加密货币爱好者中非常受欢迎。在过去一个月中,一些GameFiToken受益于不断上升的GameFi趋势,而PlayDoge项目也希望在今年夏天取得类似的成功,并计划在不久后将其Token上线中心化交易平台。PlayDoge处于有利位置,可以充分利用这一趋势,显然,其预售已经筹集了超过590万美元,每个$PLAYToken以0.00527美元的折扣价交易。加密投资者和分析师对$PLAYToken寄予厚望,有些人甚至认为它可能成为下一个具备10倍增长潜力的Token。这个Token的另一个好处是,PLAY质押者可以通过妥善照顾他们的PlayDoge,获得高达70%年化收益率(APY)的奖励,并赚取PLAYToken。有兴趣通过这款Token加入GameFi趋势的投资者可以访问预售官方网站,并在X平台上关注PlayDoge。3)Shiba Shootout - 加密狂野西部前沿接下来介绍的是Shiba Shootout ($SHIBASHOOT),这是我们推荐的另一款可以让你加入GameFi趋势的Token。Shiba Shootout即将推出其独家的玩赚游戏Shiba Sharpshooter,该游戏将很快在Android和iOS平台上推出。这个GameFi平台提供了一种充满动作感的游戏体验,玩家可以通过加入社区和玩游戏来赚取SHIBAToken。游戏具有多种战斗模式,并允许玩家使用NFT来升级角色。其引人入胜的游戏玩法和奖励生态系统吸引了大量玩家,使其成为一个值得关注的GameFi项目。除了众多实用功能之外,SHIBASHOOT还提供了推荐计划、社区故事季活动(最佳故事将获得Token奖励),以及一个Token持有者可以赢得大量加密货币奖励的抽奖系统。此外,为了增加兴奋感,投资者可以通过购买和质押$SHIBASHOOTToken来赚取丰厚回报。Shiba Shootout的质押者在仙人掌质押池中质押Token时,年化收益率(APY)可高达1000%。截至发稿时,该项目的预售已筹集超过88万美元,每个SHIBASHOOT的交易价格仅为0.0198美元。总的来说,这款加密货币非常适合那些想要体验独特移动加密游戏的投资者,以及那些有兴趣加入GameFi趋势的投资者。欲了解更多信息,请在X平台关注Shiba Shootout或加入其Telegram页面。 2、Memecoin - 受网络迷因启发的加密货币另一个巨大的加密趋势是Memecoin,它们是源自网络Meme或病毒式在线趋势的加密货币。与传统加密货币不同,迷因币通常没有特定的应用场景或技术创新,而是主要从其社区和社交媒体影响力中获得价值。尽管Memecoin的性质充满趣味性,但在这一年中,像狗狗币(Dogecoin)和柴犬币(Shiba Inu)等Memecoin已经获得了显著的市场价值和吸引力。Memecoin的流行在于其社区驱动的方式以及由于病毒式传播带来的巨大回报潜力。这使得Memecoin成为高度投机性的投资,这也是为什么它们在今年上半年占据了主导地位,使其成为下一轮牛市之前值得投资的最佳加密趋势之一。通常,当加密市场繁荣时,迷因币也会获得关注。要参与Memecoin趋势,你需要找到市场上最具颠覆性的迷因币。以下是目前发展的比较好的Memecoin:1)Base Dawgz - 动态的狗狗主题MemecoinBase Dawgz ($DAWGZ) 是一个全新的狗狗主题Memecoin,基于Base区块链,支持与以太坊、Solana、BN和Avalanche网络的多链兼容。随着Base构建的迷因Token在超过20亿美元的市场中逐渐获得人气,而狗狗主题的币种也占据了迷因Token的前列,Base Dawgz在下一轮加密牛市中具有潜在的增长机会。由于其多链互操作性、质押奖励以及独特的空投优惠,Base Dawgz (DAWGZ) 是目前最具前景的迷Memecoin之一,尽管它仍处于预售阶段。这个Token的技术优势使其与众不同。利用新的Web3工具,如Wormhole和Portal Bridge技术,Base Dawgz的本链为Base,但该项目将连接以太坊、Solana、BN和Avalanche链,从而实现无缝地跨多个区块链平台进行导航。此外,目前还有一个进行中的推荐赚取空投活动,用户可以通过推荐他人参与预售来收集积分。这些积分可以在Token上线后兑换成DAWGZToken。此外,DAWGZToken持有者的高收益潜力也是将Base Dawgz列入迷因币趋势的另一个原因。该项目正在开展“社交空投”活动,这是一个分享赚取奖励的活动。这意味着,在预售期间,感兴趣的投资者可以创建并分享关于Base Dawgz的迷因,并将其发布到X平台。每生成一份内容,Base Dawgz都会提供积分,这些积分可以在后续兑换成DAWGZToken。另一个受加密分析师看好的原因是,Base Dawgz为质押Token的用户提供了超过900%的年化收益率(APY)。截至目前,Base Dawgz的预售已经筹集超过280万美元,这使其成为今年最成功的预售之一。每个DAWGZToken的交易价格为0.007414美元,比起初始价格上涨了近50%。该Token可以用ETH、USDT、BNB、AVAX和SOL进行购买。欲了解如何参与Base Dawgz即将进行的空投活动,请在X平台关注该项目。2)Dogecoin - 开源对等数字货币另一个我们推荐的Memecoin是狗狗币(Dogecoin),它可能是所有Memecoin中最著名的一种。实际上,狗狗币是一种开源、对等的数字货币,近年来获得了极大的流行,目前是全球第九大加密货币,按市值计算。狗狗币最初于2013年作为一个玩笑创立,被认为是原始的迷因币。它已经发展成为最知名的加密货币之一,部分原因是受到了名人和加密爱好者的支持。狗狗币庞大而热情的社区,加上其在支付和打赏中的逐步采用,持续推动着其流行和价值。狗狗币的一个著名支持者是X平台的首席执行官埃隆·马斯克(Elon Musk)。他在Twitter上公开表示支持这款加密货币,甚至将其推荐为一个合法的支付选项,这对其市场价格的上涨起到了很大的促进作用。在价格走势方面,狗狗币年初至今的涨幅仅为6.6%,而一年回报率接近29%。然而,它的交易价格仍低于一年来的最高点0.229美元,远低于历史最高价0.7316美元。狗狗币的市值接近150亿美元,并且主要用作Reddit和X上的打赏系统,以奖励优质内容的创作或分享。尽管存在许多怀疑,狗狗币仍然是目前最值得购买的Memecoin之一。 3、Layer 2 Token - 区块链的增效器Layer 2Token是另一个值得关注的加密货币趋势,为下一轮牛市提供了极大的潜力。在过去一年中,基于Layer 2技术构建的加密应用获得了巨大的流行,这主要得益于该技术解决了许多标准区块链网络的问题。Layer 2技术基本上指的是在现有区块链网络(Layer 1)之上构建的解决方案,以提升可扩展性和交易速度。这些解决方案,如Rollups和状态通道,旨在解决Layer 1区块链的局限性,比如高费用和慢交易速度,同时不妥协于安全性或去中心化。这项技术对区块链应用的大规模采用至关重要,因为它提升了用户体验并降低了成本。以下是一些值得购买的Layer 2Token,供你加入这一趋势时参考。1)Pepe Unchained - Pepe 的 Layer 2 区块链Pepe Unchained 是一个独特的以太坊 Layer2 Memecoin,它在自己的 Layer2 网络上展示了标志性的 Pepe 形象。通过利用 Layer2 技术,PEPU 旨在提升区块链的效率和交易容量,使其成为加密货币市场中有潜力爆发的币种之一。备受期待的 Pepe Unchained Memecoin是一个以 Pepe 为灵感的Token,被广泛视为市场市值排名第三的Memecoin PEPE 的替代品。该项目利用 Layer 2 技术提供了显著的优势,包括超过200%的年化收益率(APY)和更低的gas费用。此外,$PEPU 的80亿总供应量中有30%被分配用于质押奖励,这以及主网络交易成本的降低,使得 PEPU 展现出显著的价格增长潜力。尽管以太坊升级为以太坊 2.0,但其网络仍被认为较慢,与其他前沿区块链相比,交易费用也依然过高。Pepe Unchained 通过引入 Layer 2 链,旨在突破这些限制,提供更高的速度和更低的费用。投资者对这个项目非常兴奋,这从其预售启动几周内筹集了超过760万美元可以看出。目前,PEPU 的价格仅为 0.008946,筹集超过700万美元表明市场需求强烈,预计预售后价格将大幅上涨。4)Polygon - 以太坊 Layer 2 扩展网络Polygon(原名 Matic Network)是一个用于创建和连接与以太坊兼容的区块链网络的协议和框架。作为 Layer 2 解决方案,它旨在提高以太坊区块链的可扩展性、速度和成本效益。它提供了一个强大的平台,用于构建和连接以太坊兼容的区块链网络。Polygon 通过处理以太坊主链的交易并在以太坊上最终确认这些交易,从而提高了交易吞吐量。这减少了拥堵,并降低了燃料费用,这是其他加密货币平台面临的主要问题之一。由于 Polygon 低费用、快速交易时间以及广泛的开发者支持,使其成为去中心化应用(dApps)和 DeFi 项目的热门选择。截至目前,它是第21大加密货币,市值略高于 40 亿美元。在价格表现方面,Polygon 的表现不尽如人意。该币种的年初至今(YTD)跌幅为 -58%,一年跌幅为 -41%。然而,对于像 Polygon 这样已建立的项目来说,这可能是一个买入的机会。Polygon 的侧链结构专门设计用以支持以太坊生态系统内的各种去中心化金融(DeFi)协议。虽然 Polygon 目前仅支持以太坊主链,但网络计划根据社区建议和共识扩展对其他基础链的支持。随着这种扩展,Polygon 将成为一个去中心化的、兼容的 Layer 2 区块链平台。这使得 Polygon(MATIC)无疑成为了最佳的投资选择之一,特别是对于想要在下一个牛市中加入 Layer 2 Token趋势的投资者来说。 4、其他可能的加密趋势展望下一个牛市,以下是值得关注的几种其他加密趋势:1)去中心化金融(DeFi)DeFi继续通过提供去中心化的银行、借代和交易替代方案来彻底改变传统金融系统。DeFi的创新,如收益农业、借代协议和去中心化交易平台,预计将进一步增长。作为一个涵盖点对点金融服务的总体术语,DeFi主要基于以太坊,是2024年及以后值得关注的趋势之一。2)非同质化Token(NFTs)NFTs已改变了我们对数字所有权和收藏品的看法。从数字艺术和虚拟地产到游戏物品和音乐版权,NFT为创作者和收藏者提供了独特的机会。NFT与GameFi和元宇宙的结合也是一个值得关注的趋势。3)中央银行数字货币(CBDCs)随着数字货币的日益普及,许多国家正在探索CBDCs的发展,以现代化其金融系统并提供现金的数字替代品。CBDCs的引入可能会显著影响全球金融格局,并推动数字货币的进一步普及。4)互操作性解决方案随着区块链网络数量的增长,网络之间的互操作性变得越来越重要。像Polkadot和Cosmos这样的项目正在开发解决方案,以实现不同区块链之间的无缝通信和资产转移,这可能会推动创新和采用。5)绿色加密货币随着对加密货币挖矿(尤其是比特币)环境影响的认识增加,使用能耗较低的共识机制的绿色加密货币正在获得关注。像Chia这样使用空间和时间证明共识的项目正引领这一趋势。6)去中心化自治组织(DAOs)DAOs通过区块链技术提供了一种组织和治理社区及项目的新方式。通过使用智能合约和去中心化投票机制,DAOs可以透明且民主地运作,吸引了来自各个领域的兴趣,这是一个在下一个牛市前值得关注的趋势。7)BRC20TokenBRC20Token是一项最近的创新,它通过在比特币区块链上创建Token来震撼了加密世界。这一发展为投资者和企业开辟了令人兴奋的可能性。BRC20Token的兴起利用了比特币的既定安全性和广泛的用户基础,投资者现在可以访问更广泛的金融产品,如DeFi工具和Token化资产,所有这些都建立在可信的比特币网络上。此外,企业还可以创建自己的Token用于筹款或忠诚度计划,利用比特币的品牌认知度和稳定性。BRC20Token在比特币区块链上扩展可能性的潜力推动了当前的市场动向,这是一个值得在下一个牛市前关注的趋势。 本文链接:https://www.hellobtc.com/kp/du/08/5355.html来源:https://cryptodaily.co.uk/2024/08/best-crypto-trends-for-next-bull-run-gamefi-meme-coins-layer-2

下一轮牛市的最佳加密趋势:GameFi、MemeCoins、Layer2 作者:Adrian Barkley翻译:白话区块链自加密市场诞生以来,它一直是创新的温床,新应用、平台和趋势层出不穷。在这种动态市场中,每天都会有新的发展出现,因此保持警惕非常重要,其中包括11月的美国大选,这可能对加密货币立法至关重要。三个有望引领下一轮牛市的趋势包括GameFi、迷因币(Meme Coins)和Layer 2Token。每个趋势都提供了独特的机会和可观的回报潜力。在本指南中,我们将详细探讨这些趋势,提供深入见解,并推荐各类别中最具前景的Token。下一轮牛市的顶级加密趋势随着2024年加密市场的积极情绪,不难理解市场上不断涌现的新趋势。接下来,我们将讨论在未来几个月你必须关注的三个趋势——GameFi、Memecoin和Layer 2。 1、GameFi——游戏与去中心化金融的结合GameFi,即Game Finance,是游戏与去中心化金融(DeFi)的融合,创造了一种游戏内经济。它引入了“玩赚”(play-to-earn, P2E)的概念,玩家通过游戏内活动可以获得数字资产、稀有物品等奖励。它还允许玩家通过玩区块链游戏赚取加密货币和NFT(非同质化Token)。这种“玩赚”加密趋势因其提供给玩家将游戏技能和时间货币化的机会而获得了巨大人气。GameFi结合了传统游戏的吸引元素,如引人入胜的玩法和图形,再加上区块链技术,使玩家真正拥有游戏内资产。2024年,由于《Axie Infinity》和《The Sandbox》等游戏的成功,这一趋势受到了极大的推动,不仅为玩家创造了更具吸引力和回报的体验,还吸引了看好巨大回报潜力的投资者。展望未来,全球电子游戏市场预计到2033年将达到6650亿美元,而CoinMarketCap上的P2E游戏类别的市值已超过130亿美元,GameFi代表了游戏行业的重大演变。如果你想加入这一趋势,以下是一些你现在可以购买的最佳GameFiToken:1)The Meme Games——快速增长的奥运主题迷因币你可以购买的最佳GameFiToken之一是The Meme Games。这是一种具有强大上升潜力的热门新迷因币,以2024年夏季奥运会为主题,提供了一种独特的方式来奖励参加预售的早期投资者。到目前为止,预售已筹集了超过34万美元,显示了投资者兴趣的增加。$MGMESToken目前每个交易价格为0.0092美元,早期投资者可以通过官方预售网站直接购买。The Meme Games 是一个开创性的GameFi项目,结合了迷因文化和竞技游戏元素。此外,投资者还可以在预售期间质押Token,帮助他们获得超过600%的高年化收益率(APY)。这些功能,再加上该平台的其他特点,使分析师对MGMESToken的预期大幅提升。总而言之,如果你想在下一轮牛市之前抓住GameFi趋势,那么The Meme GamesToken是你可以购买的最佳选择之一。预售将持续到2024年残奥会结束,即9月10日,届时$MGMESToken将在去中心化交易平台(DEX)上线。欲了解更多信息,请访问The Meme Games的官方网站。2)PlayDoge - 最佳P2E狗狗币伴侣游戏另一个你可以购买以参与下一轮牛市GameFi趋势的Token是PlayDoge,这是一种独特的GameFiToken,被定位为2024年最具潜力的顶级加密货币之一。基本上,PlayDoge是一个突破性的项目,它将广受欢迎的Doge迷因与玩赚(P2E)手机游戏结合起来,让用户在照顾类似电子宠物的小狗时赚取$PLAYToken。换句话说,这是一款玩赚游戏,玩家在一个有趣且充满活力的环境中控制一个狗狗角色。此外,这款游戏的有趣设计和低门槛使其在休闲玩家和加密货币爱好者中非常受欢迎。在过去一个月中,一些GameFiToken受益于不断上升的GameFi趋势,而PlayDoge项目也希望在今年夏天取得类似的成功,并计划在不久后将其Token上线中心化交易平台。PlayDoge处于有利位置,可以充分利用这一趋势,显然,其预售已经筹集了超过590万美元,每个$PLAYToken以0.00527美元的折扣价交易。加密投资者和分析师对$PLAYToken寄予厚望,有些人甚至认为它可能成为下一个具备10倍增长潜力的Token。这个Token的另一个好处是,PLAY质押者可以通过妥善照顾他们的PlayDoge,获得高达70%年化收益率(APY)的奖励,并赚取PLAYToken。有兴趣通过这款Token加入GameFi趋势的投资者可以访问预售官方网站,并在X平台上关注PlayDoge。3)Shiba Shootout - 加密狂野西部前沿接下来介绍的是Shiba Shootout ($SHIBASHOOT),这是我们推荐的另一款可以让你加入GameFi趋势的Token。Shiba Shootout即将推出其独家的玩赚游戏Shiba Sharpshooter,该游戏将很快在Android和iOS平台上推出。这个GameFi平台提供了一种充满动作感的游戏体验,玩家可以通过加入社区和玩游戏来赚取SHIBAToken。游戏具有多种战斗模式,并允许玩家使用NFT来升级角色。其引人入胜的游戏玩法和奖励生态系统吸引了大量玩家,使其成为一个值得关注的GameFi项目。除了众多实用功能之外,SHIBASHOOT还提供了推荐计划、社区故事季活动(最佳故事将获得Token奖励),以及一个Token持有者可以赢得大量加密货币奖励的抽奖系统。此外,为了增加兴奋感,投资者可以通过购买和质押$SHIBASHOOTToken来赚取丰厚回报。Shiba Shootout的质押者在仙人掌质押池中质押Token时,年化收益率(APY)可高达1000%。截至发稿时,该项目的预售已筹集超过88万美元,每个SHIBASHOOT的交易价格仅为0.0198美元。总的来说,这款加密货币非常适合那些想要体验独特移动加密游戏的投资者,以及那些有兴趣加入GameFi趋势的投资者。欲了解更多信息,请在X平台关注Shiba Shootout或加入其Telegram页面。 2、Memecoin - 受网络迷因启发的加密货币另一个巨大的加密趋势是Memecoin,它们是源自网络Meme或病毒式在线趋势的加密货币。与传统加密货币不同,迷因币通常没有特定的应用场景或技术创新,而是主要从其社区和社交媒体影响力中获得价值。尽管Memecoin的性质充满趣味性,但在这一年中,像狗狗币(Dogecoin)和柴犬币(Shiba Inu)等Memecoin已经获得了显著的市场价值和吸引力。Memecoin的流行在于其社区驱动的方式以及由于病毒式传播带来的巨大回报潜力。这使得Memecoin成为高度投机性的投资,这也是为什么它们在今年上半年占据了主导地位,使其成为下一轮牛市之前值得投资的最佳加密趋势之一。通常,当加密市场繁荣时,迷因币也会获得关注。要参与Memecoin趋势,你需要找到市场上最具颠覆性的迷因币。以下是目前发展的比较好的Memecoin:1)Base Dawgz - 动态的狗狗主题MemecoinBase Dawgz ($DAWGZ) 是一个全新的狗狗主题Memecoin,基于Base区块链,支持与以太坊、Solana、BN和Avalanche网络的多链兼容。随着Base构建的迷因Token在超过20亿美元的市场中逐渐获得人气,而狗狗主题的币种也占据了迷因Token的前列,Base Dawgz在下一轮加密牛市中具有潜在的增长机会。由于其多链互操作性、质押奖励以及独特的空投优惠,Base Dawgz (DAWGZ) 是目前最具前景的迷Memecoin之一,尽管它仍处于预售阶段。这个Token的技术优势使其与众不同。利用新的Web3工具,如Wormhole和Portal Bridge技术,Base Dawgz的本链为Base,但该项目将连接以太坊、Solana、BN和Avalanche链,从而实现无缝地跨多个区块链平台进行导航。此外,目前还有一个进行中的推荐赚取空投活动,用户可以通过推荐他人参与预售来收集积分。这些积分可以在Token上线后兑换成DAWGZToken。此外,DAWGZToken持有者的高收益潜力也是将Base Dawgz列入迷因币趋势的另一个原因。该项目正在开展“社交空投”活动,这是一个分享赚取奖励的活动。这意味着,在预售期间,感兴趣的投资者可以创建并分享关于Base Dawgz的迷因,并将其发布到X平台。每生成一份内容,Base Dawgz都会提供积分,这些积分可以在后续兑换成DAWGZToken。另一个受加密分析师看好的原因是,Base Dawgz为质押Token的用户提供了超过900%的年化收益率(APY)。截至目前,Base Dawgz的预售已经筹集超过280万美元,这使其成为今年最成功的预售之一。每个DAWGZToken的交易价格为0.007414美元,比起初始价格上涨了近50%。该Token可以用ETH、USDT、BNB、AVAX和SOL进行购买。欲了解如何参与Base Dawgz即将进行的空投活动,请在X平台关注该项目。2)Dogecoin - 开源对等数字货币另一个我们推荐的Memecoin是狗狗币(Dogecoin),它可能是所有Memecoin中最著名的一种。实际上,狗狗币是一种开源、对等的数字货币,近年来获得了极大的流行,目前是全球第九大加密货币,按市值计算。狗狗币最初于2013年作为一个玩笑创立,被认为是原始的迷因币。它已经发展成为最知名的加密货币之一,部分原因是受到了名人和加密爱好者的支持。狗狗币庞大而热情的社区,加上其在支付和打赏中的逐步采用,持续推动着其流行和价值。狗狗币的一个著名支持者是X平台的首席执行官埃隆·马斯克(Elon Musk)。他在Twitter上公开表示支持这款加密货币,甚至将其推荐为一个合法的支付选项,这对其市场价格的上涨起到了很大的促进作用。在价格走势方面,狗狗币年初至今的涨幅仅为6.6%,而一年回报率接近29%。然而,它的交易价格仍低于一年来的最高点0.229美元,远低于历史最高价0.7316美元。狗狗币的市值接近150亿美元,并且主要用作Reddit和X上的打赏系统,以奖励优质内容的创作或分享。尽管存在许多怀疑,狗狗币仍然是目前最值得购买的Memecoin之一。 3、Layer 2 Token - 区块链的增效器Layer 2Token是另一个值得关注的加密货币趋势,为下一轮牛市提供了极大的潜力。在过去一年中,基于Layer 2技术构建的加密应用获得了巨大的流行,这主要得益于该技术解决了许多标准区块链网络的问题。Layer 2技术基本上指的是在现有区块链网络(Layer 1)之上构建的解决方案,以提升可扩展性和交易速度。这些解决方案,如Rollups和状态通道,旨在解决Layer 1区块链的局限性,比如高费用和慢交易速度,同时不妥协于安全性或去中心化。这项技术对区块链应用的大规模采用至关重要,因为它提升了用户体验并降低了成本。以下是一些值得购买的Layer 2Token,供你加入这一趋势时参考。1)Pepe Unchained - Pepe 的 Layer 2 区块链Pepe Unchained 是一个独特的以太坊 Layer2 Memecoin,它在自己的 Layer2 网络上展示了标志性的 Pepe 形象。通过利用 Layer2 技术,PEPU 旨在提升区块链的效率和交易容量,使其成为加密货币市场中有潜力爆发的币种之一。备受期待的 Pepe Unchained Memecoin是一个以 Pepe 为灵感的Token,被广泛视为市场市值排名第三的Memecoin PEPE 的替代品。该项目利用 Layer 2 技术提供了显著的优势,包括超过200%的年化收益率(APY)和更低的gas费用。此外,$PEPU 的80亿总供应量中有30%被分配用于质押奖励,这以及主网络交易成本的降低,使得 PEPU 展现出显著的价格增长潜力。尽管以太坊升级为以太坊 2.0,但其网络仍被认为较慢,与其他前沿区块链相比,交易费用也依然过高。Pepe Unchained 通过引入 Layer 2 链,旨在突破这些限制,提供更高的速度和更低的费用。投资者对这个项目非常兴奋,这从其预售启动几周内筹集了超过760万美元可以看出。目前,PEPU 的价格仅为 0.008946,筹集超过700万美元表明市场需求强烈,预计预售后价格将大幅上涨。4)Polygon - 以太坊 Layer 2 扩展网络Polygon(原名 Matic Network)是一个用于创建和连接与以太坊兼容的区块链网络的协议和框架。作为 Layer 2 解决方案,它旨在提高以太坊区块链的可扩展性、速度和成本效益。它提供了一个强大的平台,用于构建和连接以太坊兼容的区块链网络。Polygon 通过处理以太坊主链的交易并在以太坊上最终确认这些交易,从而提高了交易吞吐量。这减少了拥堵,并降低了燃料费用,这是其他加密货币平台面临的主要问题之一。由于 Polygon 低费用、快速交易时间以及广泛的开发者支持,使其成为去中心化应用(dApps)和 DeFi 项目的热门选择。截至目前,它是第21大加密货币,市值略高于 40 亿美元。在价格表现方面,Polygon 的表现不尽如人意。该币种的年初至今(YTD)跌幅为 -58%,一年跌幅为 -41%。然而,对于像 Polygon 这样已建立的项目来说,这可能是一个买入的机会。Polygon 的侧链结构专门设计用以支持以太坊生态系统内的各种去中心化金融(DeFi)协议。虽然 Polygon 目前仅支持以太坊主链,但网络计划根据社区建议和共识扩展对其他基础链的支持。随着这种扩展,Polygon 将成为一个去中心化的、兼容的 Layer 2 区块链平台。这使得 Polygon(MATIC)无疑成为了最佳的投资选择之一,特别是对于想要在下一个牛市中加入 Layer 2 Token趋势的投资者来说。 4、其他可能的加密趋势展望下一个牛市,以下是值得关注的几种其他加密趋势:1)去中心化金融(DeFi)DeFi继续通过提供去中心化的银行、借代和交易替代方案来彻底改变传统金融系统。DeFi的创新,如收益农业、借代协议和去中心化交易平台,预计将进一步增长。作为一个涵盖点对点金融服务的总体术语,DeFi主要基于以太坊,是2024年及以后值得关注的趋势之一。2)非同质化Token(NFTs)NFTs已改变了我们对数字所有权和收藏品的看法。从数字艺术和虚拟地产到游戏物品和音乐版权,NFT为创作者和收藏者提供了独特的机会。NFT与GameFi和元宇宙的结合也是一个值得关注的趋势。3)中央银行数字货币(CBDCs)随着数字货币的日益普及,许多国家正在探索CBDCs的发展,以现代化其金融系统并提供现金的数字替代品。CBDCs的引入可能会显著影响全球金融格局,并推动数字货币的进一步普及。4)互操作性解决方案随着区块链网络数量的增长,网络之间的互操作性变得越来越重要。像Polkadot和Cosmos这样的项目正在开发解决方案,以实现不同区块链之间的无缝通信和资产转移,这可能会推动创新和采用。5)绿色加密货币随着对加密货币挖矿(尤其是比特币)环境影响的认识增加,使用能耗较低的共识机制的绿色加密货币正在获得关注。像Chia这样使用空间和时间证明共识的项目正引领这一趋势。6)去中心化自治组织(DAOs)DAOs通过区块链技术提供了一种组织和治理社区及项目的新方式。通过使用智能合约和去中心化投票机制,DAOs可以透明且民主地运作,吸引了来自各个领域的兴趣,这是一个在下一个牛市前值得关注的趋势。7)BRC20TokenBRC20Token是一项最近的创新,它通过在比特币区块链上创建Token来震撼了加密世界。这一发展为投资者和企业开辟了令人兴奋的可能性。BRC20Token的兴起利用了比特币的既定安全性和广泛的用户基础,投资者现在可以访问更广泛的金融产品,如DeFi工具和Token化资产,所有这些都建立在可信的比特币网络上。此外,企业还可以创建自己的Token用于筹款或忠诚度计划,利用比特币的品牌认知度和稳定性。BRC20Token在比特币区块链上扩展可能性的潜力推动了当前的市场动向,这是一个值得在下一个牛市前关注的趋势。 本文链接:https://www.hellobtc.com/kp/du/08/5355.html来源:https://cryptodaily.co.uk/2024/08/best-crypto-trends-for-next-bull-run-gamefi-meme-coins-layer-2 -

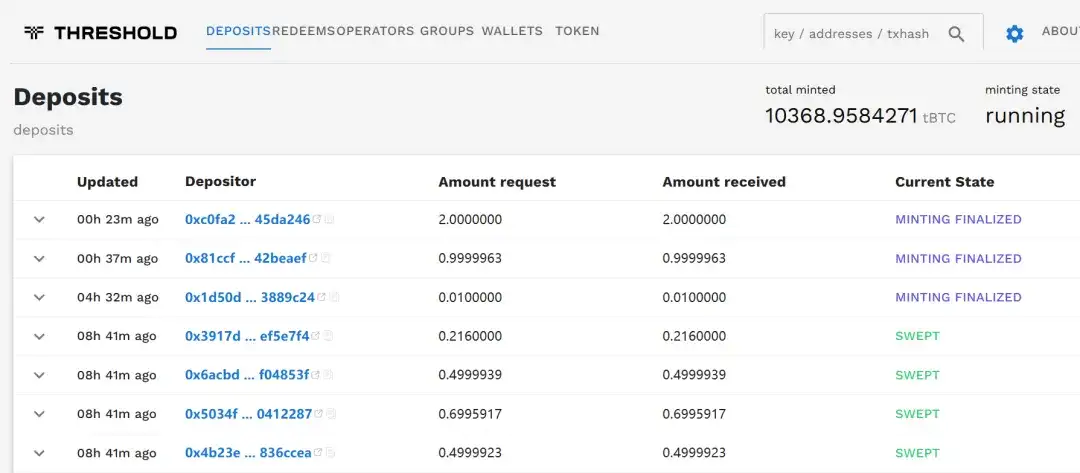

山寨牛突破口: DeFi 能杀回来吗? 作者:Terry|白话区块链 谁是链上加密市场的流动性基石与创新温床?大部分人可能都会说,是 DeFi。没错,作为链上流动性市场的基石,它不仅为存量资金提供了低摩擦交易、真实原生收益的大环境,更进一步成为引入诸如 RWA 等增量资金与底层优质资产的主要渠道,对整个加密市场的资金面而言,可谓是不可或缺的积极因素。只是自从 2023 年以来,面对其他概念的轮番热炒,DeFi 作为一个整体性叙事的声量却逐步式微,尤其是在市场狂泻的大背景下往往大幅领跌,因此越来越鲜少有人提及,成为加密世界板块轮动中被遗忘的叙事。不过有值得注意的是,如今三年过去了,DeFi 叙事也开始出现了一些值得关注的新变化,无论是内部 Aave、Compound 等老牌巨头的新动作,还是 Solana 等新兴 DeFi 生态的发展,都出现了一些颇为有趣的变量。 01 一蹶不振的 DeFi 叙事虽然 2020 年「DeFi Summer」在加密玩家的经历中占据了颇为深刻的一段记忆,但如果严格从时间线角度回顾,会发现整个 DeFi 市场的繁荣也只持续了一年半左右的时间,TVL 等数据的表现最为直观。据 DefiLlama 数据,2021 年 11 月,加密市场整体 DeFi 锁仓量达到约 1800 亿美元的历史高点,随后便一路震荡/下跌,并在 2022 年相继历经 Terra/Luna、Three Arrows Capital、FTX/Alameda 危机,流动性不断被抽干,最终在 2023 年 10 月触及阶段性低点。 截至发文时,整个 DeFi 赛道的总 TVL 回落至约 850 亿美元(截至8月13日),仅相当于 2021 年年底历史高点的 47%,且这种巨大的落差不仅仅反映在数字上,更体现在 DeFi 项目的生态发展和用户信心方面。譬如许多曾经备受瞩目的 DeFi 项目,由于资金的撤离和市场信心的缺失,不得不缩减业务规模,甚至有些项目直接停止运营:2023 年 9 月 20 日,DeFi 收益聚合器 Gro Protocol 宣布停止运营并解散 Gro DAO;2023 年 9 月 21 日,跨链 DeFi 借代聚合器 Fuji Finance 宣布关闭协议并停止运营;2023 年 12 月 15 日,DeFi 协议 SafeMoon 根据美国破产法第七章正式申请破产;2024 年 1 月 30 日,固定利率借代协议 Yield Protocol 提醒用户关闭在该协议的头寸,1 月 31 日起结束官方支持;2024 年 7 月 20 日,去中心化衍生品交易平台 Rollup.Finance 宣布将停止运营,基础设施将在 2024 年 9 月 21 日之后全面关闭,用户将有一个月的时间可以平仓并提取资金;要知道,以上还仅仅是相对较为有名从而见诸报端的相关 DeFi 协议。实际上,据不完全统计,加密行业选择停运的项目在 2023 年下半年以来猛然提速,整个赛道更是一度发生了「关停潮」,众多项目仿佛在一夜之间纷纷陷入困境,无法继续维持正常的运营。而还在坚持的一众 DeFi 协议,在二级市场上的Token价格表现也十分低迷,吊诡的是,即便是同一时期,一向被视为「Beta」收益的比特币甚至以太坊的走势,都要远远好于曾被视为「Alpha」的 DeFi Token的整体表现:倘若我们以 2021 年 11 月(BTC:68999美元)作为一个重要的参照点进行分析,就能够清楚地发现,如今比特币的价格约为 60000 美元,其价格大约相当于当时高点的 86%;以太坊的价格约为 2670 美元,大约相当于彼时(ETH:4800)高点的 55%。但 DeFi 领域的表现却几乎可以用惨不忍睹来形容,几乎遭遇了脚踝斩——据 BN 的 DeFi 合约指数数据显示,现报价约 630,仅仅相当于 2021 年 11 月高点(3400)的不到 20%!虽然这样的对比或许不够严谨,但也从侧面间接地证明了一个不容忽视的事实:在整个大盘不断回升甚至 BTC 创下新高的背景下,DeFi 领域却未能跟上市场的整体步伐,也未能进一步吸引资金流入,投资者对于 DeFi 领域的热情已经明显降温,不再像过去那样热衷于参与和投资 DeFi 项目。这也为 DeFi 领域的未来发展敲响了警钟。 02 OG DeFi 们的自救与扩张不过,从 DeFi 赛道内部观察,近期反而有一些颇为有趣的变量正在发生,其中尤以 Aave、Comound 等这些头部蓝筹项目的动作最为明显。1)MakerDAO:RWA 与稳定币同步发力MKR 某种程度上是表现最为坚挺的一批老牌 DeFi 项目,Maker 及 MakerDAO 也一直在寻求不断进化,「Maker Endgame」更是 DeFi 协议采取的最大胆的举措之一,尤其是在 RWA 领域的布局。截至 2024 年 8 月,据 Makerburn 数据显示,MakerDAO 的 RWA 投资组合总资产已达约 21 亿美元。来源:Makerburn.com而 DAI 的总供应量也从去年 11 月以来重新站上 50 亿美元的关口,此外 5 月份 MakerDAO 也提出将计划推出取代 DAI 和 MKR 的新Token符号的稳定币和治理Token。其中 NewStable(NST)将作为 DAI 的升级版Token,依然专注于与美元保持稳定挂钩,以 RWA 作为储备资产,Dai 持有者可以自行选择是否要升级为 NST。而 PureDai 则旨在实现一个理想化的 DAI——采用高度去中心化的预言机,仅接受极度去中心化且经过充分验证的抵押品(如 ETH、STETH),此外 PureDai 将推出借代平台以最大化 PureDai 的供应量。2)Aave:更新安全模块并回购Token7 月 25 日,Aave 官方团队的治理代表 ACI 发起 Aave 新经济模型的提案,提议启动「购买和分发」计划,从协议收入中在二级市场购买 AAVE 资产,并充实生态系统储备来奖励生态主要用户。同时通过新的安全模块激活 Atokens 安全模块,取消 GHO 借代利率折扣和引入 Anti-GHO 生成和销毁机制,从而增强 AAVE 质押者与 GHO 借款人之间的利益一致性,此外还建议将当前的 AAVE 安全模块升级为新的「质押模块」。说白了,由于之前 Aave 的安全模块在坏账处理效率等方面屡屡出现问题,譬如此前 CRV 猎杀战中产生的 270 万枚 CRV 的金库坏账——会导致临时增发 AAVE Token进行拍卖,以覆盖债务亏空。因此新安全模块最大的改变就是升级为「质押模块」,从供应端堵住了这个增发的口子;同时因为将用协议收入从二级市场购买 AAVE 资产并将其分配给生态系统储备,这也就在二级市场为 AAVE 找到了一个长期的需求方,双管齐下,从供需两个维度提升了 AAVE 的升值潜力。3)Compound:巨鲸夺舍,福祸难辨7 月 29 日,Compound 经历了一场激烈的投票较量,最终以 682191 票对 633636 票的微妙优势通过了第 289 号提案,决定将 Compound 协议储备资金的 5%(价值约 2400 万美元的 499,000 枚 COMP Token)分配给「Golden Boys」收益协议,用于在接下来的一年时间里产生收益。乍一听起来,这似乎是个相当不错的决策,毕竟这等于为 COMP 这个原本纯粹的治理Token赋予了全新的收益属性。然而当我们深入探究「Golden Boys」的背后,就会发现其中的端倪——其背后的主导者正是曾经成功通过类似治理攻击手段控制 Balancer 的巨鲸 Humpy。关于 Humpy 此前的成功历史就不多做赘述,但本质上讲,此次 Humpy 再度囤积大量Token,进而利用投票权将 2400 万美元从 Compound 金库中直接存入他所控制的 goldCOMP 金库,从流程上来看或许是合法的操作,但不可否认的是,这种行为对于去中心化治理所造成的伤害是毋庸置疑的。不过 Compound 也在昨天发布提案,提出「提案守护者」的概念,旨在通过多签机制防止恶意投票——守护者最初将由 Compound DAO 社区成员的 4/8 多重签名组成,可以在协议面临治理风险时否决已通过多数票并等待执行的提案。除此之外,Uniswap 与 Curve 则相对显得动作迟缓,其中 Curve 前不久再度遭遇了创始人的大额Token清算危机,而且一直以来如同悬在头顶的达摩克利斯之剑一般的 1.4 亿美元的 CRV 堰塞湖,在这次危机中也终于被引爆,引发了市场的巨大震动和不安。 03 小结其实绝大部分 DeFi 项目在 2020 年的繁荣和 2021 年开始遇到的困局,从一开始就注定了——丰厚的流动性激励是不可持续的。也正因如此,当下的 DeFi 蓝筹们的新产品方向或Token赋能的尝试,正是从不同渠道入手,开展自我救赎的一个缩影。值得注意的是,虽然近期市场巨震,导致 DeFi 领域出现了大规模清算——以太坊 DeFi 协议在 8 月 5 日当天创下年内清算记录,清算金额超过 3.5 亿美元,但却并未出现恐慌性的踩踏事件,也从侧面说明 DeFi 自身的抗压性在不断增强,整体呈现出一种调整与探索并存的趋势。不管怎样,作为加密市场的流动性基石和创新温床,在泡沫出清之后,那些没有死且持续创新的价值 DeFi 项目有望脱颖而出,重新吸引资金和用户的关注,孕育出全新的叙事,迎来属于自己的突围。本文链接:https://www.hellobtc.com/kp/du/08/5354.html来源:https://mp.weixin.qq.com/s/cXPBZzAZQKKv8zRhMLRWAg

山寨牛突破口: DeFi 能杀回来吗? 作者:Terry|白话区块链 谁是链上加密市场的流动性基石与创新温床?大部分人可能都会说,是 DeFi。没错,作为链上流动性市场的基石,它不仅为存量资金提供了低摩擦交易、真实原生收益的大环境,更进一步成为引入诸如 RWA 等增量资金与底层优质资产的主要渠道,对整个加密市场的资金面而言,可谓是不可或缺的积极因素。只是自从 2023 年以来,面对其他概念的轮番热炒,DeFi 作为一个整体性叙事的声量却逐步式微,尤其是在市场狂泻的大背景下往往大幅领跌,因此越来越鲜少有人提及,成为加密世界板块轮动中被遗忘的叙事。不过有值得注意的是,如今三年过去了,DeFi 叙事也开始出现了一些值得关注的新变化,无论是内部 Aave、Compound 等老牌巨头的新动作,还是 Solana 等新兴 DeFi 生态的发展,都出现了一些颇为有趣的变量。 01 一蹶不振的 DeFi 叙事虽然 2020 年「DeFi Summer」在加密玩家的经历中占据了颇为深刻的一段记忆,但如果严格从时间线角度回顾,会发现整个 DeFi 市场的繁荣也只持续了一年半左右的时间,TVL 等数据的表现最为直观。据 DefiLlama 数据,2021 年 11 月,加密市场整体 DeFi 锁仓量达到约 1800 亿美元的历史高点,随后便一路震荡/下跌,并在 2022 年相继历经 Terra/Luna、Three Arrows Capital、FTX/Alameda 危机,流动性不断被抽干,最终在 2023 年 10 月触及阶段性低点。 截至发文时,整个 DeFi 赛道的总 TVL 回落至约 850 亿美元(截至8月13日),仅相当于 2021 年年底历史高点的 47%,且这种巨大的落差不仅仅反映在数字上,更体现在 DeFi 项目的生态发展和用户信心方面。譬如许多曾经备受瞩目的 DeFi 项目,由于资金的撤离和市场信心的缺失,不得不缩减业务规模,甚至有些项目直接停止运营:2023 年 9 月 20 日,DeFi 收益聚合器 Gro Protocol 宣布停止运营并解散 Gro DAO;2023 年 9 月 21 日,跨链 DeFi 借代聚合器 Fuji Finance 宣布关闭协议并停止运营;2023 年 12 月 15 日,DeFi 协议 SafeMoon 根据美国破产法第七章正式申请破产;2024 年 1 月 30 日,固定利率借代协议 Yield Protocol 提醒用户关闭在该协议的头寸,1 月 31 日起结束官方支持;2024 年 7 月 20 日,去中心化衍生品交易平台 Rollup.Finance 宣布将停止运营,基础设施将在 2024 年 9 月 21 日之后全面关闭,用户将有一个月的时间可以平仓并提取资金;要知道,以上还仅仅是相对较为有名从而见诸报端的相关 DeFi 协议。实际上,据不完全统计,加密行业选择停运的项目在 2023 年下半年以来猛然提速,整个赛道更是一度发生了「关停潮」,众多项目仿佛在一夜之间纷纷陷入困境,无法继续维持正常的运营。而还在坚持的一众 DeFi 协议,在二级市场上的Token价格表现也十分低迷,吊诡的是,即便是同一时期,一向被视为「Beta」收益的比特币甚至以太坊的走势,都要远远好于曾被视为「Alpha」的 DeFi Token的整体表现:倘若我们以 2021 年 11 月(BTC:68999美元)作为一个重要的参照点进行分析,就能够清楚地发现,如今比特币的价格约为 60000 美元,其价格大约相当于当时高点的 86%;以太坊的价格约为 2670 美元,大约相当于彼时(ETH:4800)高点的 55%。但 DeFi 领域的表现却几乎可以用惨不忍睹来形容,几乎遭遇了脚踝斩——据 BN 的 DeFi 合约指数数据显示,现报价约 630,仅仅相当于 2021 年 11 月高点(3400)的不到 20%!虽然这样的对比或许不够严谨,但也从侧面间接地证明了一个不容忽视的事实:在整个大盘不断回升甚至 BTC 创下新高的背景下,DeFi 领域却未能跟上市场的整体步伐,也未能进一步吸引资金流入,投资者对于 DeFi 领域的热情已经明显降温,不再像过去那样热衷于参与和投资 DeFi 项目。这也为 DeFi 领域的未来发展敲响了警钟。 02 OG DeFi 们的自救与扩张不过,从 DeFi 赛道内部观察,近期反而有一些颇为有趣的变量正在发生,其中尤以 Aave、Comound 等这些头部蓝筹项目的动作最为明显。1)MakerDAO:RWA 与稳定币同步发力MKR 某种程度上是表现最为坚挺的一批老牌 DeFi 项目,Maker 及 MakerDAO 也一直在寻求不断进化,「Maker Endgame」更是 DeFi 协议采取的最大胆的举措之一,尤其是在 RWA 领域的布局。截至 2024 年 8 月,据 Makerburn 数据显示,MakerDAO 的 RWA 投资组合总资产已达约 21 亿美元。来源:Makerburn.com而 DAI 的总供应量也从去年 11 月以来重新站上 50 亿美元的关口,此外 5 月份 MakerDAO 也提出将计划推出取代 DAI 和 MKR 的新Token符号的稳定币和治理Token。其中 NewStable(NST)将作为 DAI 的升级版Token,依然专注于与美元保持稳定挂钩,以 RWA 作为储备资产,Dai 持有者可以自行选择是否要升级为 NST。而 PureDai 则旨在实现一个理想化的 DAI——采用高度去中心化的预言机,仅接受极度去中心化且经过充分验证的抵押品(如 ETH、STETH),此外 PureDai 将推出借代平台以最大化 PureDai 的供应量。2)Aave:更新安全模块并回购Token7 月 25 日,Aave 官方团队的治理代表 ACI 发起 Aave 新经济模型的提案,提议启动「购买和分发」计划,从协议收入中在二级市场购买 AAVE 资产,并充实生态系统储备来奖励生态主要用户。同时通过新的安全模块激活 Atokens 安全模块,取消 GHO 借代利率折扣和引入 Anti-GHO 生成和销毁机制,从而增强 AAVE 质押者与 GHO 借款人之间的利益一致性,此外还建议将当前的 AAVE 安全模块升级为新的「质押模块」。说白了,由于之前 Aave 的安全模块在坏账处理效率等方面屡屡出现问题,譬如此前 CRV 猎杀战中产生的 270 万枚 CRV 的金库坏账——会导致临时增发 AAVE Token进行拍卖,以覆盖债务亏空。因此新安全模块最大的改变就是升级为「质押模块」,从供应端堵住了这个增发的口子;同时因为将用协议收入从二级市场购买 AAVE 资产并将其分配给生态系统储备,这也就在二级市场为 AAVE 找到了一个长期的需求方,双管齐下,从供需两个维度提升了 AAVE 的升值潜力。3)Compound:巨鲸夺舍,福祸难辨7 月 29 日,Compound 经历了一场激烈的投票较量,最终以 682191 票对 633636 票的微妙优势通过了第 289 号提案,决定将 Compound 协议储备资金的 5%(价值约 2400 万美元的 499,000 枚 COMP Token)分配给「Golden Boys」收益协议,用于在接下来的一年时间里产生收益。乍一听起来,这似乎是个相当不错的决策,毕竟这等于为 COMP 这个原本纯粹的治理Token赋予了全新的收益属性。然而当我们深入探究「Golden Boys」的背后,就会发现其中的端倪——其背后的主导者正是曾经成功通过类似治理攻击手段控制 Balancer 的巨鲸 Humpy。关于 Humpy 此前的成功历史就不多做赘述,但本质上讲,此次 Humpy 再度囤积大量Token,进而利用投票权将 2400 万美元从 Compound 金库中直接存入他所控制的 goldCOMP 金库,从流程上来看或许是合法的操作,但不可否认的是,这种行为对于去中心化治理所造成的伤害是毋庸置疑的。不过 Compound 也在昨天发布提案,提出「提案守护者」的概念,旨在通过多签机制防止恶意投票——守护者最初将由 Compound DAO 社区成员的 4/8 多重签名组成,可以在协议面临治理风险时否决已通过多数票并等待执行的提案。除此之外,Uniswap 与 Curve 则相对显得动作迟缓,其中 Curve 前不久再度遭遇了创始人的大额Token清算危机,而且一直以来如同悬在头顶的达摩克利斯之剑一般的 1.4 亿美元的 CRV 堰塞湖,在这次危机中也终于被引爆,引发了市场的巨大震动和不安。 03 小结其实绝大部分 DeFi 项目在 2020 年的繁荣和 2021 年开始遇到的困局,从一开始就注定了——丰厚的流动性激励是不可持续的。也正因如此,当下的 DeFi 蓝筹们的新产品方向或Token赋能的尝试,正是从不同渠道入手,开展自我救赎的一个缩影。值得注意的是,虽然近期市场巨震,导致 DeFi 领域出现了大规模清算——以太坊 DeFi 协议在 8 月 5 日当天创下年内清算记录,清算金额超过 3.5 亿美元,但却并未出现恐慌性的踩踏事件,也从侧面说明 DeFi 自身的抗压性在不断增强,整体呈现出一种调整与探索并存的趋势。不管怎样,作为加密市场的流动性基石和创新温床,在泡沫出清之后,那些没有死且持续创新的价值 DeFi 项目有望脱颖而出,重新吸引资金和用户的关注,孕育出全新的叙事,迎来属于自己的突围。本文链接:https://www.hellobtc.com/kp/du/08/5354.html来源:https://mp.weixin.qq.com/s/cXPBZzAZQKKv8zRhMLRWAg -

特朗普与马斯克关于 X 的对话中的 5 个要点 作者:Brett Samuels翻译:白话区块链前总统特朗普周一在X平台上与特斯拉创始人埃隆·马斯克进行了对话。X是由马斯克拥有的社交媒体平台。这次对话是自2023年特朗普账号恢复以来,他在该平台上的一次重要回归。由于技术问题,导致许多人无法及时加入,特朗普和马斯克的对话被推迟了。他们聊了大约两个小时,讨论了多个话题,包括最近针对特朗普的暗杀企图、他对移民和经济的看法,以及未来的能源生产。马斯克已经在2024年的竞选中公开支持特朗普。以下是此次对话的五个主要要点。 1、特朗普重返X平台周一的对话标志着特朗普重返他曾用来打造政治形象并重新定义总统沟通方式的社交媒体平台。特朗普不仅在Spaces上与马斯克进行了对话,还在采访前的几个小时内多次在X平台上发帖,这表明他可能会在这个竞选局势动荡的时刻重新使用X作为沟通渠道。周一的Spaces直播在高峰时吸引了超过100万听众。在平台仍名为Twitter时,特朗普是该平台的活跃用户,直到2021年1月6日国会暴乱后不久,他的账号因“可能进一步煽动暴力”被暂停。去年,在马斯克收购并将平台更名为X后,特朗普的账号被恢复。他在此后的唯一一次发帖是在去年8月,分享了自己因乔治亚州刑事指控被拍摄的面部照片。特朗普重返平台的时机恰逢民调显示,副总统哈里斯已经抹平了他在选战中的领先优势,并在接替拜登成为民主党候选人后激起了显著的热情。 2、特朗普避免了重大失误前总统特朗普与马斯克的对话多次像是他的竞选集会,他经常漫无边际地讲话,攻击哈里斯和拜登是“无能的”,并重复了他在竞选活动中常讲的故事。但这次他也设法集中讨论了一些问题,特别是通货膨胀,并且避免了在最近公开露面中常见的那种煽动性和有争议的言论。“选举快到了,人们想听听关于经济的情况。食品价格在上涨……这个愚蠢的政府让这种情况发生了,”特朗普说。“这太可耻了。而在我看来,这是人们最关心的问题。”特朗普攻击哈里斯是一个“旧金山自由派”,并指责她在压裂和削减警察经费等问题上改变了立场。他认为,如果哈里斯在11月当选,她会恢复更自由的立场。特朗普还批评了哈里斯的竞选伙伴、明尼苏达州州长蒂姆·沃尔兹(D),因为他签署了一项要求学校在所有公立学校洗手间提供免费月经用品的法律。特朗普的一些近期公开露面因有争议的言论而受到影响,盟友们呼吁他专注于政策。他在美国黑人记者协会(NABJ)的座谈会上攻击哈里斯的混血背景。在亚特兰大的一次竞选集会中,他的言论被他对佐治亚州州长布莱恩·坎普(R)的攻击所掩盖。上周的一次新闻发布会上,特朗普夸耀了2021年1月6日暴徒袭击国会大厦前自己吸引的大量人群。 3、仍然给民主党提供了攻击的把柄尽管在抨击哈里斯时,特朗普试图专注于政策,但他对马斯克提问的漫无边际的回答,还是给了民主党一些他们可能会用来反击前总统的素材。特朗普重申了他要关闭教育部并将教育问题交由各州自行处理的立场,这与保守派智库传统基金会的Project 2025计划一致。民主党人一直积极推广该计划,视其为特朗普胜选后的蓝图。“并不是每个州都能做得很好,”特朗普说。“50个州中,我赌有35个州会做得很好。”特朗普再次声称国内有比俄罗斯或中国更危险的敌人。他还大肆侮辱对手,称伊利诺伊州州长JB·普里茨克(D)是“失败者”,抨击副总统哈里斯为“无能”,并称总统拜登“快接近植物人状态”。哈里斯的竞选账号在X平台上转发了特朗普赞扬马斯克解雇特斯拉罢工工人的言论。“我不会提那家公司的名字,但如果他们罢工,你可以说,‘没关系,你们都被解雇了’”,特朗普说。 4、马斯克试图引导特朗普在政策上的立场马斯克明确表示支持特朗普,他常常提出自己对某些政策问题的看法,或试图说服前总统采纳他的观点。马斯克表示,他对气候变化的看法是,美国不应该“妖魔化”石油和天然气行业,而是应该“倾向于可持续性”。特朗普曾表示支持“清洁空气”和“清洁水源”,但对气候变化的真实性表示怀疑。在讨论移民和南部边境的移民潮时,马斯克分享了自己对移民的观点,这些观点比特朗普常表达的更为温和。特斯拉创始人表示,他认为合法移民是好的,大多数非法越境者也是好人,但需要一个严格的审查程序,以防止危险分子进入。相比之下,特朗普承诺如果当选,将实施美国历史上最大的驱逐行动。他错误地声称其他国家正在将监狱和精神病院里的囚犯送到南部边境,并称有些进入美国的人讲的是没人听说过的语言。在采访后期,马斯克多次提到创建一个政府委员会来研究国家债务和国会如何重新评估开支的可能性。“我认为成立一个政府效率委员会来审查这些问题,确保纳税人的钱得到合理使用,会非常好,”马斯克对特朗普说。“我很乐意在这样的委员会中提供帮助。” 5、X上的另一个活动因技术问题受挫对于许多收听周一晚间对话的人来说,技术问题导致的将近一个小时的延迟让他们感到似曾相识。活动原定于晚上8点开始,特朗普在开始前大约10分钟发布了一个链接,指向将要进行对话的Spaces。但活动直到晚上8:42才正式开始。用户们发帖表示在加入对话时遇到困难,分享了显示“详细信息不可用”或“此空间不可用”的截图。其他人虽然能够加入,但只听到了等待特朗普和马斯克开始对话时播放的背景音乐。马斯克将问题归咎于他所称的针对平台的“大规模DDOS攻击”(拒绝服务攻击)。“正如这次大规模攻击所示,人们对听到特朗普总统说什么存在很大反对,”马斯克在对话开始时告诉听众。这次技术问题让人联想到佛罗里达州州长朗·德桑蒂斯(R)尝试使用Spaces启动2024年总统竞选时遇到的类似问题。那次活动也因技术问题受挫,通话断断续续超过20分钟,最终马斯克结束了原有的Spaces,并尝试启动一个新的。周一的困难可能会让其他政治人物在未来在X上进行类似活动时有所顾虑。 本文链接:https://www.hellobtc.com/kp/du/08/5356.html来源:https://thehill.com/homenews/4825116-5-takeaways-donald-trump-elon-musk-conversation-x/

特朗普与马斯克关于 X 的对话中的 5 个要点 作者:Brett Samuels翻译:白话区块链前总统特朗普周一在X平台上与特斯拉创始人埃隆·马斯克进行了对话。X是由马斯克拥有的社交媒体平台。这次对话是自2023年特朗普账号恢复以来,他在该平台上的一次重要回归。由于技术问题,导致许多人无法及时加入,特朗普和马斯克的对话被推迟了。他们聊了大约两个小时,讨论了多个话题,包括最近针对特朗普的暗杀企图、他对移民和经济的看法,以及未来的能源生产。马斯克已经在2024年的竞选中公开支持特朗普。以下是此次对话的五个主要要点。 1、特朗普重返X平台周一的对话标志着特朗普重返他曾用来打造政治形象并重新定义总统沟通方式的社交媒体平台。特朗普不仅在Spaces上与马斯克进行了对话,还在采访前的几个小时内多次在X平台上发帖,这表明他可能会在这个竞选局势动荡的时刻重新使用X作为沟通渠道。周一的Spaces直播在高峰时吸引了超过100万听众。在平台仍名为Twitter时,特朗普是该平台的活跃用户,直到2021年1月6日国会暴乱后不久,他的账号因“可能进一步煽动暴力”被暂停。去年,在马斯克收购并将平台更名为X后,特朗普的账号被恢复。他在此后的唯一一次发帖是在去年8月,分享了自己因乔治亚州刑事指控被拍摄的面部照片。特朗普重返平台的时机恰逢民调显示,副总统哈里斯已经抹平了他在选战中的领先优势,并在接替拜登成为民主党候选人后激起了显著的热情。 2、特朗普避免了重大失误前总统特朗普与马斯克的对话多次像是他的竞选集会,他经常漫无边际地讲话,攻击哈里斯和拜登是“无能的”,并重复了他在竞选活动中常讲的故事。但这次他也设法集中讨论了一些问题,特别是通货膨胀,并且避免了在最近公开露面中常见的那种煽动性和有争议的言论。“选举快到了,人们想听听关于经济的情况。食品价格在上涨……这个愚蠢的政府让这种情况发生了,”特朗普说。“这太可耻了。而在我看来,这是人们最关心的问题。”特朗普攻击哈里斯是一个“旧金山自由派”,并指责她在压裂和削减警察经费等问题上改变了立场。他认为,如果哈里斯在11月当选,她会恢复更自由的立场。特朗普还批评了哈里斯的竞选伙伴、明尼苏达州州长蒂姆·沃尔兹(D),因为他签署了一项要求学校在所有公立学校洗手间提供免费月经用品的法律。特朗普的一些近期公开露面因有争议的言论而受到影响,盟友们呼吁他专注于政策。他在美国黑人记者协会(NABJ)的座谈会上攻击哈里斯的混血背景。在亚特兰大的一次竞选集会中,他的言论被他对佐治亚州州长布莱恩·坎普(R)的攻击所掩盖。上周的一次新闻发布会上,特朗普夸耀了2021年1月6日暴徒袭击国会大厦前自己吸引的大量人群。 3、仍然给民主党提供了攻击的把柄尽管在抨击哈里斯时,特朗普试图专注于政策,但他对马斯克提问的漫无边际的回答,还是给了民主党一些他们可能会用来反击前总统的素材。特朗普重申了他要关闭教育部并将教育问题交由各州自行处理的立场,这与保守派智库传统基金会的Project 2025计划一致。民主党人一直积极推广该计划,视其为特朗普胜选后的蓝图。“并不是每个州都能做得很好,”特朗普说。“50个州中,我赌有35个州会做得很好。”特朗普再次声称国内有比俄罗斯或中国更危险的敌人。他还大肆侮辱对手,称伊利诺伊州州长JB·普里茨克(D)是“失败者”,抨击副总统哈里斯为“无能”,并称总统拜登“快接近植物人状态”。哈里斯的竞选账号在X平台上转发了特朗普赞扬马斯克解雇特斯拉罢工工人的言论。“我不会提那家公司的名字,但如果他们罢工,你可以说,‘没关系,你们都被解雇了’”,特朗普说。 4、马斯克试图引导特朗普在政策上的立场马斯克明确表示支持特朗普,他常常提出自己对某些政策问题的看法,或试图说服前总统采纳他的观点。马斯克表示,他对气候变化的看法是,美国不应该“妖魔化”石油和天然气行业,而是应该“倾向于可持续性”。特朗普曾表示支持“清洁空气”和“清洁水源”,但对气候变化的真实性表示怀疑。在讨论移民和南部边境的移民潮时,马斯克分享了自己对移民的观点,这些观点比特朗普常表达的更为温和。特斯拉创始人表示,他认为合法移民是好的,大多数非法越境者也是好人,但需要一个严格的审查程序,以防止危险分子进入。相比之下,特朗普承诺如果当选,将实施美国历史上最大的驱逐行动。他错误地声称其他国家正在将监狱和精神病院里的囚犯送到南部边境,并称有些进入美国的人讲的是没人听说过的语言。在采访后期,马斯克多次提到创建一个政府委员会来研究国家债务和国会如何重新评估开支的可能性。“我认为成立一个政府效率委员会来审查这些问题,确保纳税人的钱得到合理使用,会非常好,”马斯克对特朗普说。“我很乐意在这样的委员会中提供帮助。” 5、X上的另一个活动因技术问题受挫对于许多收听周一晚间对话的人来说,技术问题导致的将近一个小时的延迟让他们感到似曾相识。活动原定于晚上8点开始,特朗普在开始前大约10分钟发布了一个链接,指向将要进行对话的Spaces。但活动直到晚上8:42才正式开始。用户们发帖表示在加入对话时遇到困难,分享了显示“详细信息不可用”或“此空间不可用”的截图。其他人虽然能够加入,但只听到了等待特朗普和马斯克开始对话时播放的背景音乐。马斯克将问题归咎于他所称的针对平台的“大规模DDOS攻击”(拒绝服务攻击)。“正如这次大规模攻击所示,人们对听到特朗普总统说什么存在很大反对,”马斯克在对话开始时告诉听众。这次技术问题让人联想到佛罗里达州州长朗·德桑蒂斯(R)尝试使用Spaces启动2024年总统竞选时遇到的类似问题。那次活动也因技术问题受挫,通话断断续续超过20分钟,最终马斯克结束了原有的Spaces,并尝试启动一个新的。周一的困难可能会让其他政治人物在未来在X上进行类似活动时有所顾虑。 本文链接:https://www.hellobtc.com/kp/du/08/5356.html来源:https://thehill.com/homenews/4825116-5-takeaways-donald-trump-elon-musk-conversation-x/ -

以注意力为核心:TON、Solana、Base 生态布局概览 作者:YBB翻译:白话区块链当前的发展路径正在从争夺TVL和构建DeFi生态系统,转向关注注意力经济。在Web3中,SocialFi和Meme代表了注意力经济,而TON、Solana和Base脱颖而出。TON潜力巨大,小游戏和小程序正获得前所未有的关注,并吸引了主要交易平台的注意。Solana的Blink存在许多潜在问题,难以实现广泛采用。Base在Coinbase的管理下稳步增长。最好的经济模型或许根本不需要经济模型;一旦某事物能够被精确计算,其生命周期和上限便会受到限制。 1、拥抱注意力经济在以太坊完成从0到1的转变后,整个行业陷入了如何从1到N的困境。今年的大部分文章都集中在基础设施如何解决模块化的不足,而对应用程序和生态系统的讨论则较少。在此前的一篇文章中,我们提到,缺乏应用的原因在于Layer 2仍不足以支持“超级应用”的出现。除了虚拟机的限制和TPS上限,大多数Layer2仍然专注于如何通过激励措施和DeFi生态系统从主链中获取最大价值,旨在快速主导TVL。这种模板化的方法只会导致更快、更便宜但流动性更差的“以太坊克隆”,无法提供独特的用户体验。相比之下,像TON、Solana和Base这样的新生态系统通过拥抱注意力经济,正在促使真正的链上繁荣。根据维基百科的定义,注意力经济旨在吸引尽可能多的用户或消费者的注意力,培育潜在的消费者群体,以获取未来最大的商业利益。在这种经济状态下,最重要的资源既不是传统的货币资本,也不是信息本身,而是公众的注意力。只有当公众注意到某个产品时,他们才能成为消费者并购买它。吸引注意力的一个关键方法是视觉吸引力,这也是为什么注意力经济被称为“眼球经济”。在Web2中,YouTube、Twitter、Google和TikTok等平台是注意力经济的典型例子。一个简单的问题:你是否曾为使用这些平台付费?很可能你的答案是否定的。然而,你可能注意到这些平台不断向你推送你喜欢的产品广告。这是因为有人在购买你的注意力,而将流量转化为产品是这些平台的主要收入来源之一,支撑着万亿美元的互联网巨头。在Web3中,SocialFi和迷因是注意力经济的代表。这里我们不详细讨论迷因,而是专注于SocialFi。无论是friend.tech还是Solana的Blinks,我都将它们归类为SocialFi。甚至TON也可以被视为一种社交型应用链。这些实体的形式——无论是项目、组件还是区块链——并不重要。它们的最终目标是将传统Web2社交媒体中的公共流量转化为私域流量。这与我在一年多前讨论非金融应用时所写的内容一致:最好的Web3非金融应用应该借鉴Web2,而不是重新构建在Web2中已经被证明无效的应用。 2、TON1)架构TON最初的设计目标是实现Telegram上无缝支付和小程序操作,而非传统的DeFi应用。这也是其TVL显著低于其他主要区块链的根本原因。选择构建区块链而不是像微信那样嵌入小程序和支付功能,源于Telegram全球分散的用户群面临的货币和监管一致性挑战。在这种情况下,区块链可以有效地作为信任来源。以下是TON架构的简要概述:多链结构: TON采用多链架构,由主链(Masterchain)和多个工作链(Workchains)组成。这种结构允许不同类型的交易和应用在不同的链上并行处理,大大提高了整体吞吐量。 主链: 主链是TON网络的核心,存储网络配置和所有工作链的最终状态。它维护验证者的活跃列表、他们的质押、活跃工作链及相关分片链的信息。 工作链: 工作链是可定制的区块链,优化用于特定类型的交易或使用场景。每个工作链可以有自己的规则、共识机制和Token经济模型。 分片链: 每个工作链可以进一步分为最多2⁶⁰个分片链。这种极致的分片能力使TON能够处理大量并发交易。 动态分片: TON采用动态分片技术,根据网络负载自动分割或合并分片链,以维持每个分片链的最佳规模和效率。 超立方路由: TON使用超立方路由技术,在分片链之间进行高效通信,确保整个生态系统内的顺畅交易。 验证者网络: TON使用权益证明(PoS)机制,验证者通过质押Toncoin参与网络维护和交易验证。 TON DNS: TON包括一个域名系统,为账户和智能合约分配可读的名称,提高了可用性。 TON存储: 基于类似BitTorrent的技术,TON提供了去中心化的文件存储解决方案。 TON代理: 提供去中心化的VPN和类似TOR的服务,增强用户隐私和抗审查能力。 TON支付: 类似于闪电网络,它拥有一个支付通道系统,能够高效处理微支付。 TON服务: 提供一个平台,供开发者部署应用程序和智能合约。 这种复杂的架构理论上允许TON无限扩展,处理来自数十亿用户的每秒数百万笔交易,同时保持高速、低费用和去中心化,为各种应用和使用场景提供基础设施。然而,除了上述对DeFi不友好的问题外,这种架构还面临中心化和复杂性挑战。2)小游戏Notcoin在币安的上线点燃了TON生态系统中“Tap-to-Earn”小游戏的热潮。从流量分发的角度来看,Tap-to-Earn极为成功。此外,币安实验室在近六个月的沉寂后首次投资,也押注了TON的小游戏生态。尽管这可能主要是为了吸引新用户到交易平台,但币安作为行业最大的风向标,至少表明他们有信心Notcoin不会是最后一个爆款。那么,回到核心问题:空投加小游戏的模式是否可持续?大多数人可能在2022年遇到过一款流行的微信小游戏《羊了个羊》。这款游戏通过极其简单的第一关引导用户,但在第二关显著增加了难度。用户的挫败感、与朋友间强烈的竞争感,以及对游戏道具和额外生命的渴望,导致了用户在微信内疯狂分享并观看广告。社交传播性,再加上当时的一些特殊因素,使得这款游戏成为当年最流行的现象,据报道其每日广告收入接近500万元人民币。简而言之,一款成功的小游戏的变现路径应该通过令人上瘾的玩法保持用户粘性,然后通过广告或游戏内购买实现变现,即“游戏—广告/购买—变现/退出”。这在Web3中容易实现吗?我认为难度很大且不可持续。目前,许多项目在购买小游戏源码,尝试将空投预期与这种传统路径结合,形成闭环,或者在没有广告的情况下通过交易平台推荐码进行流量分发,乐观地希望通过Token发家致富。然而,我对目前大多数Tap-to-Earn游戏的直接印象是“同质化—工作室空投刷量—缺乏用户粘性—Token发放即死”。一旦这种模式被揭穿,只有少数优质项目会留存,大多数项目将无法控制女巫攻击,最终无法收回成本。从散户的角度来看,我仍然认为适度参与是值得一赌的,参与成本几乎为零。此外,我个人认为币安有意利用其影响力打造多个类似“STEP”的爆款项目。TON生态系统中的大多数项目与主要交易平台的项目偏好高度一致——市值低,用户多。NotCoin也是本周期内唯一同时在OKX和币安上线的小项目,其上市后价格几乎疯狂上涨,加上币安对TON的当前态度(最近宣布币安持有者空投Banana Gun)。这些信号让我想起了早期的STEPN时代。当然,币安的最终目标是消耗大量项目以支持BNB,至于可持续性并不重要,只要能“爆发”就行。3)小程序小程序一直是我个人认为最有前景的方向之一。对于Web3来说,这是实现大规模普及的有趣尝试。无需过多阐述小程序的潜力——从微信上我们可以看到答案。简单来说,小程序在覆盖范围和应用灵活性方面比微信更具优势。想象一个简单的场景:一个中小型电商平台希望扩展到多个国家,并需要为用户提供补贴。使用传统的本地社交应用程序会带来巨大的推广和时间成本。而使用TON,该平台可以有效跟踪任务完成情况,同时保持透明性且成本远低于传统方式,充分展示了区块链自下而上的优势。4)Web3中最优秀的抽象层之一今年Solana的Meme Summer不仅提升了自身,还让TG BOT(Telegram机器人)变得流行。顶级BOT单日交易量可以达到数十亿美元。Web3 dapp通常在用户访问性方面表现不佳,导致许多抽象层项目的出现。这些项目常常以“链无关性”为口号,但实际上,抽象程度越高,往往变得越复杂,无法在安全性和可用性之间找到平衡。在我看来,只有三个项目真正为链上活动提供了用户友好的访问方式:OKX Web3 Wallet、UXUY和TON。前两个项目无需多做介绍。在铭文热潮期间,它们凭借最友好的移动端体验赢得了大量用户的青睐,为铭文生态的繁荣做出了关键贡献。然而,TG bot是独一无二的。它不是官方开发的应用程序,而是由个别项目创建,支持在主要区块链上抢购和交易平台有Token,操作比网页版更方便快捷。对开发者和用户的移动端体验都极为友好。这个概念可以扩展到许多想法,例如引入外部链的DeFi生态系统,以小程序形式引入链游和任务平台。许多项目正在探索这一点,并且存在去中心化的实现方式。或许在不久的将来,我们将在TG内实现真正的“链无关性”。 3、Solana Blinks & Actions1)Architecture从技术角度来看,Blinks和Actions并不算过于复杂。开发这些工具的动机源于Solana在Meme Summer观察到注意力经济的巨大潜力,并认识到降低用户入门门槛的重要性。与TON类似,Solana旨在将社交媒体作为其“第二层”。以下是我们之前研究报告中的摘录,用以讨论这两个组件的架构:A、Actions(Solana Actions)官方定义:Solana Actions是标准化的API,返回Solana区块链上的交易,这些交易可以在各种上下文中进行预览、签名和发送,包括二维码、按钮+小部件(用户界面元素)和网站。简单来说,Actions可以理解为待处理的交易。在Solana网络中,Actions是交易处理机制的抽象表示,涵盖交易处理、合约执行和数据操作。用户可以使用Actions发送交易,包括Token转账和购买数字资产。同样,开发者使用Actions调用并执行智能合约,实现复杂的链上逻辑。Solana通过“交易”(Transactions)来处理这些任务,每笔交易由在特定账户之间执行的一系列指令组成。通过利用并行处理和Gulf Stream协议,Solana将交易预先转发给验证者,从而减少了交易确认的延迟。凭借细粒度的锁定机制,Solana能够同时处理大量无冲突的交易,显著提升了系统吞吐量。Solana使用运行时(Runtime)来执行交易和智能合约指令,确保在执行期间输入、输出和状态的正确性。交易在初步执行后等待区块确认,一旦被大多数验证者确认,就被视为最终结果。Solana每秒可以处理数千笔交易,确认时间低于400毫秒。Pipeline和Gulf Stream机制进一步提升了网络的吞吐量和性能。Actions不仅限于特定的任务或操作;它们可以是交易、合约执行、数据处理等。这些操作类似于其他区块链中的交易或合约调用,但在Solana中具有独特的优势:由于Solana的高性能架构,Actions具有高效性、低延迟性,并且灵活执行各种复杂操作,包括智能合约调用和数据存储/检索(扩展链接中有更多详细信息)。B、Blinks(Blockchain Links)官方定义:Blinks可以将任何Solana Action转换为可分享的、富含元数据的链接。Blinks使支持Action的客户端(浏览器扩展钱包、机器人)能够向用户展示更多功能。在网站上,Blinks可以立即在钱包中触发交易预览,而无需导航到去中心化应用程序;在Discord中,机器人可以将Blinks扩展为一组交互式按钮。这使得任何显示URL的网页界面都能够实现链上交互。简单来说,Solana Blinks可以将Solana Actions转换为可分享的链接(类似于http),支持的钱包如Phantom、Backpack、Solflare钱包等,可以将网站和社交媒体转变为链上交易场所,让任何URL都能直接发起Solana交易。Actions和Blinks的主要目标是将Solana的链上操作“http化”,将其集成到像Twitter这样的Web2应用程序中。、2)应用示例以下内容摘自@starzqeth整理的33个用例中的一些示例:A、在社交媒体上发送红包作者: @zen913B、通过Blink推广迷因作者: @MeteoraAGC、在私信中进行交易作者: ft. @tensor_hqD、在社交媒体上打赏作者: @zen9133)安全问题虽然Blink看起来很酷,并且最近在社区中获得了一些关注,但其实际可用性仍有很大改进空间。首先,该功能对移动用户并不友好。此外,每个操作都需要重定向到详细网页以链接钱包并签名交易。与钱包的紧密集成显著增加了风险。你敢通过陌生人发布的链接签署并完成交易吗?与TON相比,Blink的优势主要在于更广泛、更简单的传播,但缺乏TG+TON的集成体验。在安全性方面,Blink不仅仅是去中心化的问题;它完全依赖于钱包检查来解决问题。因此,Blink目前更像是一个实验,提供了对其他区块链的思路,但仍存在许多需要解决的安全问题。 4、Base1)无需发行Token的崛起Base的架构可能对许多人来说已经很熟悉,因此这里不再详细展开。类似于TON,Base也有一个强大的支持者。它的崛起与Solana的当前成功类似,依靠迷因进行启动,并在无需Token激励的情况下取得成功,纯粹基于财富承诺。最初,Friend.tech吸引了大量用户,而在与Friend.tech分开后,Base有自己的Farcaster作为依托。Coinbase显然知道如何运营区块链网络。2)FarcasterFarcaster为SocialFi提供了另一种解决方案。简而言之,Farcaster是一个开放的社交协议框架,允许开发者构建各种社交应用,就像电子邮件协议支持多个客户端一样。它的突出特点是互操作性,旨在与其他区块链网络无缝互动,促进不同平台之间信息和资产的顺畅交换。这使得可以在Farcaster协议上构建多个社交媒体dapp,例如流行的类似Twitter的平台Warpcast。3)应用示例本节参考了Wilson Lee的工作,他是“Biteye”社区的核心贡献者。A、WarpcastWarpcast是Farcaster协议下的核心应用,也是首个Farcaster客户端,由Dan组建的顶级工程团队开发,历时一年。它的整体架构类似于传统的Web2社交软件,提供了流畅的用户体验,目前占据了90%的Farcaster协议流量。Warpcast的注册过程非常简单;系统会自动为用户生成一个钱包,所有Warpcast账户都与一个Farcaster ID关联,生成的内容存储在Farcaster中心。这种设计使得非加密用户也能轻松进入链上世界,大大降低了新用户的认知门槛。熟悉链上互动的用户也可以链接他们常用的加密钱包。这些调整使得Warpcast更具用户友好性,同时促进了Farcaster生态系统的增长和接受度。B、JamJam是一个基于Farcaster的创作者经济平台,允许用户将Warpcast上的每条推文转换为类似于Friend.tech Key的NFT资产。用户可以购买和出售每条推文,其价格由下方的绑定曲线决定。C、ClubcastClubcast是一个在Farcaster上的应用,类似于知识分享平台知乎,推出了Token-Gated Casts功能。用户必须支付以购买其他用户的Club Tokens,以解锁clubcast.xyz或Frame上的隐藏内容。目前,使用此功能需要开发者权限。4)最佳经济模型可能是没有经济模型Base旨在通过Farcaster提供的各种SocialFi应用来巩固自身。与主要从Web2吸引用户并进行转换的TON和Blinks不同,Farcaster是一个更传统的Web3社交协议。该协议包括轻量级应用,这些应用增强了Web2的功能,还有更复杂的应用旨在重建社交互动。这两种类型的应用与“Fi”的联系更为紧密,这意味着它们首先需要解决内容定价和经济模型设计的问题。复杂应用还面临内容稀缺和用户稀缺的挑战。我们在本文开头已经讨论了复杂应用的问题,那么我们应该如何看待经济模型设计的问题呢?从Friend.tech到Pump.fun,最佳经济模型可能根本没有经济模型,让内容自由发展而不预设定价曲线。在Friend.tech的巅峰时期,关于Key定价模型的讨论非常广泛。一旦某种事物可以被精确计算,其生命周期和上限就会变得有限,这正是Friend.tech的情况。 本文链接:https://www.hellobtc.com/kp/du/08/5358.html来源:https://medium.com/ybbcapital/attention-as-the-core-an-overview-of-the-ecosystem-layouts-of-ton-solana-and-base-bd01fdfb18b4

以注意力为核心:TON、Solana、Base 生态布局概览 作者:YBB翻译:白话区块链当前的发展路径正在从争夺TVL和构建DeFi生态系统,转向关注注意力经济。在Web3中,SocialFi和Meme代表了注意力经济,而TON、Solana和Base脱颖而出。TON潜力巨大,小游戏和小程序正获得前所未有的关注,并吸引了主要交易平台的注意。Solana的Blink存在许多潜在问题,难以实现广泛采用。Base在Coinbase的管理下稳步增长。最好的经济模型或许根本不需要经济模型;一旦某事物能够被精确计算,其生命周期和上限便会受到限制。 1、拥抱注意力经济在以太坊完成从0到1的转变后,整个行业陷入了如何从1到N的困境。今年的大部分文章都集中在基础设施如何解决模块化的不足,而对应用程序和生态系统的讨论则较少。在此前的一篇文章中,我们提到,缺乏应用的原因在于Layer 2仍不足以支持“超级应用”的出现。除了虚拟机的限制和TPS上限,大多数Layer2仍然专注于如何通过激励措施和DeFi生态系统从主链中获取最大价值,旨在快速主导TVL。这种模板化的方法只会导致更快、更便宜但流动性更差的“以太坊克隆”,无法提供独特的用户体验。相比之下,像TON、Solana和Base这样的新生态系统通过拥抱注意力经济,正在促使真正的链上繁荣。根据维基百科的定义,注意力经济旨在吸引尽可能多的用户或消费者的注意力,培育潜在的消费者群体,以获取未来最大的商业利益。在这种经济状态下,最重要的资源既不是传统的货币资本,也不是信息本身,而是公众的注意力。只有当公众注意到某个产品时,他们才能成为消费者并购买它。吸引注意力的一个关键方法是视觉吸引力,这也是为什么注意力经济被称为“眼球经济”。在Web2中,YouTube、Twitter、Google和TikTok等平台是注意力经济的典型例子。一个简单的问题:你是否曾为使用这些平台付费?很可能你的答案是否定的。然而,你可能注意到这些平台不断向你推送你喜欢的产品广告。这是因为有人在购买你的注意力,而将流量转化为产品是这些平台的主要收入来源之一,支撑着万亿美元的互联网巨头。在Web3中,SocialFi和迷因是注意力经济的代表。这里我们不详细讨论迷因,而是专注于SocialFi。无论是friend.tech还是Solana的Blinks,我都将它们归类为SocialFi。甚至TON也可以被视为一种社交型应用链。这些实体的形式——无论是项目、组件还是区块链——并不重要。它们的最终目标是将传统Web2社交媒体中的公共流量转化为私域流量。这与我在一年多前讨论非金融应用时所写的内容一致:最好的Web3非金融应用应该借鉴Web2,而不是重新构建在Web2中已经被证明无效的应用。 2、TON1)架构TON最初的设计目标是实现Telegram上无缝支付和小程序操作,而非传统的DeFi应用。这也是其TVL显著低于其他主要区块链的根本原因。选择构建区块链而不是像微信那样嵌入小程序和支付功能,源于Telegram全球分散的用户群面临的货币和监管一致性挑战。在这种情况下,区块链可以有效地作为信任来源。以下是TON架构的简要概述:多链结构: TON采用多链架构,由主链(Masterchain)和多个工作链(Workchains)组成。这种结构允许不同类型的交易和应用在不同的链上并行处理,大大提高了整体吞吐量。 主链: 主链是TON网络的核心,存储网络配置和所有工作链的最终状态。它维护验证者的活跃列表、他们的质押、活跃工作链及相关分片链的信息。 工作链: 工作链是可定制的区块链,优化用于特定类型的交易或使用场景。每个工作链可以有自己的规则、共识机制和Token经济模型。 分片链: 每个工作链可以进一步分为最多2⁶⁰个分片链。这种极致的分片能力使TON能够处理大量并发交易。 动态分片: TON采用动态分片技术,根据网络负载自动分割或合并分片链,以维持每个分片链的最佳规模和效率。 超立方路由: TON使用超立方路由技术,在分片链之间进行高效通信,确保整个生态系统内的顺畅交易。 验证者网络: TON使用权益证明(PoS)机制,验证者通过质押Toncoin参与网络维护和交易验证。 TON DNS: TON包括一个域名系统,为账户和智能合约分配可读的名称,提高了可用性。 TON存储: 基于类似BitTorrent的技术,TON提供了去中心化的文件存储解决方案。 TON代理: 提供去中心化的VPN和类似TOR的服务,增强用户隐私和抗审查能力。 TON支付: 类似于闪电网络,它拥有一个支付通道系统,能够高效处理微支付。 TON服务: 提供一个平台,供开发者部署应用程序和智能合约。 这种复杂的架构理论上允许TON无限扩展,处理来自数十亿用户的每秒数百万笔交易,同时保持高速、低费用和去中心化,为各种应用和使用场景提供基础设施。然而,除了上述对DeFi不友好的问题外,这种架构还面临中心化和复杂性挑战。2)小游戏Notcoin在币安的上线点燃了TON生态系统中“Tap-to-Earn”小游戏的热潮。从流量分发的角度来看,Tap-to-Earn极为成功。此外,币安实验室在近六个月的沉寂后首次投资,也押注了TON的小游戏生态。尽管这可能主要是为了吸引新用户到交易平台,但币安作为行业最大的风向标,至少表明他们有信心Notcoin不会是最后一个爆款。那么,回到核心问题:空投加小游戏的模式是否可持续?大多数人可能在2022年遇到过一款流行的微信小游戏《羊了个羊》。这款游戏通过极其简单的第一关引导用户,但在第二关显著增加了难度。用户的挫败感、与朋友间强烈的竞争感,以及对游戏道具和额外生命的渴望,导致了用户在微信内疯狂分享并观看广告。社交传播性,再加上当时的一些特殊因素,使得这款游戏成为当年最流行的现象,据报道其每日广告收入接近500万元人民币。简而言之,一款成功的小游戏的变现路径应该通过令人上瘾的玩法保持用户粘性,然后通过广告或游戏内购买实现变现,即“游戏—广告/购买—变现/退出”。这在Web3中容易实现吗?我认为难度很大且不可持续。目前,许多项目在购买小游戏源码,尝试将空投预期与这种传统路径结合,形成闭环,或者在没有广告的情况下通过交易平台推荐码进行流量分发,乐观地希望通过Token发家致富。然而,我对目前大多数Tap-to-Earn游戏的直接印象是“同质化—工作室空投刷量—缺乏用户粘性—Token发放即死”。一旦这种模式被揭穿,只有少数优质项目会留存,大多数项目将无法控制女巫攻击,最终无法收回成本。从散户的角度来看,我仍然认为适度参与是值得一赌的,参与成本几乎为零。此外,我个人认为币安有意利用其影响力打造多个类似“STEP”的爆款项目。TON生态系统中的大多数项目与主要交易平台的项目偏好高度一致——市值低,用户多。NotCoin也是本周期内唯一同时在OKX和币安上线的小项目,其上市后价格几乎疯狂上涨,加上币安对TON的当前态度(最近宣布币安持有者空投Banana Gun)。这些信号让我想起了早期的STEPN时代。当然,币安的最终目标是消耗大量项目以支持BNB,至于可持续性并不重要,只要能“爆发”就行。3)小程序小程序一直是我个人认为最有前景的方向之一。对于Web3来说,这是实现大规模普及的有趣尝试。无需过多阐述小程序的潜力——从微信上我们可以看到答案。简单来说,小程序在覆盖范围和应用灵活性方面比微信更具优势。想象一个简单的场景:一个中小型电商平台希望扩展到多个国家,并需要为用户提供补贴。使用传统的本地社交应用程序会带来巨大的推广和时间成本。而使用TON,该平台可以有效跟踪任务完成情况,同时保持透明性且成本远低于传统方式,充分展示了区块链自下而上的优势。4)Web3中最优秀的抽象层之一今年Solana的Meme Summer不仅提升了自身,还让TG BOT(Telegram机器人)变得流行。顶级BOT单日交易量可以达到数十亿美元。Web3 dapp通常在用户访问性方面表现不佳,导致许多抽象层项目的出现。这些项目常常以“链无关性”为口号,但实际上,抽象程度越高,往往变得越复杂,无法在安全性和可用性之间找到平衡。在我看来,只有三个项目真正为链上活动提供了用户友好的访问方式:OKX Web3 Wallet、UXUY和TON。前两个项目无需多做介绍。在铭文热潮期间,它们凭借最友好的移动端体验赢得了大量用户的青睐,为铭文生态的繁荣做出了关键贡献。然而,TG bot是独一无二的。它不是官方开发的应用程序,而是由个别项目创建,支持在主要区块链上抢购和交易平台有Token,操作比网页版更方便快捷。对开发者和用户的移动端体验都极为友好。这个概念可以扩展到许多想法,例如引入外部链的DeFi生态系统,以小程序形式引入链游和任务平台。许多项目正在探索这一点,并且存在去中心化的实现方式。或许在不久的将来,我们将在TG内实现真正的“链无关性”。 3、Solana Blinks & Actions1)Architecture从技术角度来看,Blinks和Actions并不算过于复杂。开发这些工具的动机源于Solana在Meme Summer观察到注意力经济的巨大潜力,并认识到降低用户入门门槛的重要性。与TON类似,Solana旨在将社交媒体作为其“第二层”。以下是我们之前研究报告中的摘录,用以讨论这两个组件的架构:A、Actions(Solana Actions)官方定义:Solana Actions是标准化的API,返回Solana区块链上的交易,这些交易可以在各种上下文中进行预览、签名和发送,包括二维码、按钮+小部件(用户界面元素)和网站。简单来说,Actions可以理解为待处理的交易。在Solana网络中,Actions是交易处理机制的抽象表示,涵盖交易处理、合约执行和数据操作。用户可以使用Actions发送交易,包括Token转账和购买数字资产。同样,开发者使用Actions调用并执行智能合约,实现复杂的链上逻辑。Solana通过“交易”(Transactions)来处理这些任务,每笔交易由在特定账户之间执行的一系列指令组成。通过利用并行处理和Gulf Stream协议,Solana将交易预先转发给验证者,从而减少了交易确认的延迟。凭借细粒度的锁定机制,Solana能够同时处理大量无冲突的交易,显著提升了系统吞吐量。Solana使用运行时(Runtime)来执行交易和智能合约指令,确保在执行期间输入、输出和状态的正确性。交易在初步执行后等待区块确认,一旦被大多数验证者确认,就被视为最终结果。Solana每秒可以处理数千笔交易,确认时间低于400毫秒。Pipeline和Gulf Stream机制进一步提升了网络的吞吐量和性能。Actions不仅限于特定的任务或操作;它们可以是交易、合约执行、数据处理等。这些操作类似于其他区块链中的交易或合约调用,但在Solana中具有独特的优势:由于Solana的高性能架构,Actions具有高效性、低延迟性,并且灵活执行各种复杂操作,包括智能合约调用和数据存储/检索(扩展链接中有更多详细信息)。B、Blinks(Blockchain Links)官方定义:Blinks可以将任何Solana Action转换为可分享的、富含元数据的链接。Blinks使支持Action的客户端(浏览器扩展钱包、机器人)能够向用户展示更多功能。在网站上,Blinks可以立即在钱包中触发交易预览,而无需导航到去中心化应用程序;在Discord中,机器人可以将Blinks扩展为一组交互式按钮。这使得任何显示URL的网页界面都能够实现链上交互。简单来说,Solana Blinks可以将Solana Actions转换为可分享的链接(类似于http),支持的钱包如Phantom、Backpack、Solflare钱包等,可以将网站和社交媒体转变为链上交易场所,让任何URL都能直接发起Solana交易。Actions和Blinks的主要目标是将Solana的链上操作“http化”,将其集成到像Twitter这样的Web2应用程序中。、2)应用示例以下内容摘自@starzqeth整理的33个用例中的一些示例:A、在社交媒体上发送红包作者: @zen913B、通过Blink推广迷因作者: @MeteoraAGC、在私信中进行交易作者: ft. @tensor_hqD、在社交媒体上打赏作者: @zen9133)安全问题虽然Blink看起来很酷,并且最近在社区中获得了一些关注,但其实际可用性仍有很大改进空间。首先,该功能对移动用户并不友好。此外,每个操作都需要重定向到详细网页以链接钱包并签名交易。与钱包的紧密集成显著增加了风险。你敢通过陌生人发布的链接签署并完成交易吗?与TON相比,Blink的优势主要在于更广泛、更简单的传播,但缺乏TG+TON的集成体验。在安全性方面,Blink不仅仅是去中心化的问题;它完全依赖于钱包检查来解决问题。因此,Blink目前更像是一个实验,提供了对其他区块链的思路,但仍存在许多需要解决的安全问题。 4、Base1)无需发行Token的崛起Base的架构可能对许多人来说已经很熟悉,因此这里不再详细展开。类似于TON,Base也有一个强大的支持者。它的崛起与Solana的当前成功类似,依靠迷因进行启动,并在无需Token激励的情况下取得成功,纯粹基于财富承诺。最初,Friend.tech吸引了大量用户,而在与Friend.tech分开后,Base有自己的Farcaster作为依托。Coinbase显然知道如何运营区块链网络。2)FarcasterFarcaster为SocialFi提供了另一种解决方案。简而言之,Farcaster是一个开放的社交协议框架,允许开发者构建各种社交应用,就像电子邮件协议支持多个客户端一样。它的突出特点是互操作性,旨在与其他区块链网络无缝互动,促进不同平台之间信息和资产的顺畅交换。这使得可以在Farcaster协议上构建多个社交媒体dapp,例如流行的类似Twitter的平台Warpcast。3)应用示例本节参考了Wilson Lee的工作,他是“Biteye”社区的核心贡献者。A、WarpcastWarpcast是Farcaster协议下的核心应用,也是首个Farcaster客户端,由Dan组建的顶级工程团队开发,历时一年。它的整体架构类似于传统的Web2社交软件,提供了流畅的用户体验,目前占据了90%的Farcaster协议流量。Warpcast的注册过程非常简单;系统会自动为用户生成一个钱包,所有Warpcast账户都与一个Farcaster ID关联,生成的内容存储在Farcaster中心。这种设计使得非加密用户也能轻松进入链上世界,大大降低了新用户的认知门槛。熟悉链上互动的用户也可以链接他们常用的加密钱包。这些调整使得Warpcast更具用户友好性,同时促进了Farcaster生态系统的增长和接受度。B、JamJam是一个基于Farcaster的创作者经济平台,允许用户将Warpcast上的每条推文转换为类似于Friend.tech Key的NFT资产。用户可以购买和出售每条推文,其价格由下方的绑定曲线决定。C、ClubcastClubcast是一个在Farcaster上的应用,类似于知识分享平台知乎,推出了Token-Gated Casts功能。用户必须支付以购买其他用户的Club Tokens,以解锁clubcast.xyz或Frame上的隐藏内容。目前,使用此功能需要开发者权限。4)最佳经济模型可能是没有经济模型Base旨在通过Farcaster提供的各种SocialFi应用来巩固自身。与主要从Web2吸引用户并进行转换的TON和Blinks不同,Farcaster是一个更传统的Web3社交协议。该协议包括轻量级应用,这些应用增强了Web2的功能,还有更复杂的应用旨在重建社交互动。这两种类型的应用与“Fi”的联系更为紧密,这意味着它们首先需要解决内容定价和经济模型设计的问题。复杂应用还面临内容稀缺和用户稀缺的挑战。我们在本文开头已经讨论了复杂应用的问题,那么我们应该如何看待经济模型设计的问题呢?从Friend.tech到Pump.fun,最佳经济模型可能根本没有经济模型,让内容自由发展而不预设定价曲线。在Friend.tech的巅峰时期,关于Key定价模型的讨论非常广泛。一旦某种事物可以被精确计算,其生命周期和上限就会变得有限,这正是Friend.tech的情况。 本文链接:https://www.hellobtc.com/kp/du/08/5358.html来源:https://medium.com/ybbcapital/attention-as-the-core-an-overview-of-the-ecosystem-layouts-of-ton-solana-and-base-bd01fdfb18b4 -

如何尽早找到Memecoin并在加密游戏中取得领先 作者:36Crypto翻译:白话区块链36Crypto加密货币市场以其快速演变和高波动性而著称,这既带来了巨大的收益机会,也伴随着巨大的风险。在众多加密货币中,Memecoin作为一个独特且引人注目的子集,逐渐崭露头角。这些数字Token通常受到网络笑话和病毒式趋势的启发,已成为一种现象。以狗狗币为例,这款Memecoin的鼻祖在2021年因名人推文和庞大的线上社区支持而暴涨了超过12000%。这样的故事让许多投资者追逐下一个大热Memecoin,期望一夜暴富。然而,Memecoin市场就像一片蛮荒之地。一些项目会爆发式增长,而更多的却迅速消失,让早期投资者蒙受损失。那么,如何在这种不可预测的环境中找到下一个在起飞前的狗狗币呢?本指南将帮助您了解如何提前发现Memecoin的策略,以及在投资Memecoin时需要考虑的事项。 1、了解 Memecoin什么是 Memecoin? Memecoin 是一种从互联网梗和文化现象中获得价值和人气的加密货币。与比特币或以太坊等传统加密货币不同,后者具有底层技术和特定的使用场景,而 Memecoin 主要依赖于社交媒体的热度、社区参与度和病毒式传播。最著名的例子是狗狗币,虽然它最初是作为一个玩笑而创建的,但现在却成为市场上最知名的加密货币之一。为什么要投资 Memecoin? 投资 Memecoin 可能会带来丰厚的回报。例如,早期的狗狗币投资者在该币获得主流关注后获得了惊人的回报。Memecoin 的初始价格通常较低,这使得其对各种投资者来说更为易于接受。但在投资之前,你需要了解 Memecoin 背后的真相。以下是一些投资 Memecoin 的理由:高回报潜力:成功的 Memecoin 早期投资可能带来丰厚的回报,往往远高于传统加密货币。低门槛:Memecoin 通常初始价格较低,使得小资本的投资者也能参与其中。社区支持:强大而活跃的社区通常是 Memecoin 背后的推动力,集体的热情和支持会提升其价值。病毒式传播潜力:通过社交媒体趋势和网红背书,Memecoin 能够迅速走红,导致价格的快速上涨。学习机会:投资 Memecoin 有助于投资者了解市场动态、社交媒体的影响力以及社区参与在加密货币中的重要性。投资组合多样化:将 Memecoin 添加到加密货币投资组合中,可以在较为稳定的资产之外增加高风险高回报的选择,实现多样化。创新的Token经济:一些 Memecoin 引入了独特的Token经济模型,例如反射机制和通缩模型,这吸引了寻找新颖投资机会的投资者。 2、如何提前找到 Memecoin对于感兴趣的 Memecoin 的人来说,首先想到的问题是:如何才能提前找到这些币?如果你也有同样的疑问,那就继续读下去吧。1)成为加密社交达人提前发现新 Memecoin 最有效的方法之一就是积极参与加密社区。社交媒体平台如 Twitter 和 Reddit 是不可或缺的资源:关注有影响力的加密人物 加入相关的 subreddit 讨论区 关注热门标签 参与讨论,提出问题并分享见解 这些都能帮助你掌握最新的发展动态。此外,加入以加密货币为主的 Discord 和 Telegram 群组也能提供即将推出的 Memecoin 的早期预警。这些社区通常包括开发人员和早期采用者,他们会分享有价值的信息。积极参与这些群组,可以让你在发现新机会时占据优势。2)考虑使用加密货币交易工具像 CoinMarketCap、CoinGecko、Poocoin 和 Dextools 这样的加密货币交易工具对于跟踪新旧加密货币的表现至关重要。这些平台提供新币上市的提醒、价格变动的实时数据,以及交易量和市值的详细信息。通过使用这些工具,你可以根据不同的标准过滤和排序加密货币,找出潜在的 Memecoin。设置特定关键词或突发价格变动的提醒,可以帮助你在这些币获得主流关注之前发现它们。3)研究初始Token发行(ICOs)和预售参与 ICOs 和预售是另一种提前入手 Memecoin 的方法。像 ICO Bench 和 ICO Drops 这样的网站提供即将进行的 ICO 和预售的综合列表,包括项目、团队及其Token经济的详细信息。通过评估这些因素,你可以找出有潜力的 Memecoin,并以最低价格入手。ICOs 和预售通常以折扣价提供Token,如果该币走红,可能会带来丰厚的回报。A、分析“梗”度Memecoin 的成功很大程度上依赖于其“梗”度——它们抓住互联网文化并引发病毒式传播的能力。在评估新 Memecoin 时,要考虑它的名称、标志、主题和整体概念。它是否有潜力与广泛受众产生共鸣?它是否幽默、有吸引力或与文化相关?此外,还要评估项目的营销策略和社区参与度。强大的社交媒体存在感、活跃的社区以及巧妙的营销活动都是 Memecoin 成功的重要指标。B、警惕“拉地毯”骗局虽然 Memecoin 可以带来显著回报,但它们也伴随着风险,包括骗局和“拉地毯”事件。“拉地毯”指的是开发者放弃项目并卷走投资者资金的行为。为了避免成为此类骗局的受害者,你必须进行彻底的研究和尽职调查。调查项目背后的团队——他们是否透明且信誉良好?检查项目是否经过审计,代码是否公开可供审查。同时,寻找可靠的项目,例如 BNB。许多人可能会问:什么是 BNB?它是一个值得投资的加密货币吗?此外,还要警惕那些过于雄心勃勃的承诺或缺乏明确用途和路线图的Token。 3、投资 Memecoin:一场投机的游戏在发现一个潜在有前景的 Memecoin 后,请在投资前仔细阅读以下关键考虑因素:高波动性 Memecoin 的价格波动极大,受热度和市场情绪影响,因此你必须做好承受重大损失和可能获得高收益的心理准备。如果你正在交易像狗狗币这样的 Memecoin,那么一定要进行狗狗币的价格分析。有限的使用场景 大多数 Memecoin 缺乏实际应用,这使得它们的长期价值存疑。合理分配 只应将你整体加密货币投资组合中的一小部分投入到 Memecoin 中。将其视为一种高风险高回报的赌博。 4、评估风险与回报1)风险A、高波动性Memecoin 以价格波动剧烈而著称。虽然它们可能带来显著的回报,但也可能导致巨大的损失。你可以选择转向更安全的项目,比如 BNB,想必你现在已经了解什么是 BNB 了。价格容易受到社交媒体趋势、网红背书和市场情绪的影响,导致价格波动难以预测。B、缺乏基本面与拥有明确使用场景和技术基础的传统加密货币不同,Memecoin 通常缺乏内在价值。它们的成功主要依赖于炒作和社区支持,因此是一种高度投机的投资。C、骗局与“拉地毯”事件Memecoin 的流行也吸引了许多骗子。“拉地毯”事件,即开发者突然放弃项目并卷走投资者资金,是 Memecoin 领域常见的风险。2)回报1)高回报成功 Memecoin 的早期投资可能带来丰厚回报。低廉的初始价格和潜在的病毒式增长为指数级收益创造了机会。2)社区参与投资 Memecoin 通常意味着参与充满活力和热情的社区。这种体验可能非常有意义,提供了与志同道合的人建立联系的机会,并融入更广泛的加密文化。3)学习机会在 Memecoin 市场中摸索前行需要进行研究,理解市场动态,并时刻关注趋势。这一过程可以提升你整体的加密货币交易和投资知识与技能。 5、结论投资 Memecoin 既有高风险,也可能带来高回报。通过积极参与加密社区、使用交易工具、参与 ICO 并进行深入研究,你可以提高提前发现有前景 Memecoin 的机会。然而,务必时刻注意这些投机性投资所带来的波动性和风险。 本文链接:https://www.hellobtc.com/kp/du/08/5357.html来源:https://medium.com/coinmonks/how-to-find-meme-coins-early-and-get-ahead-in-the-crypto-game-217df634843d